Gastbeitrag von Stephan Hess und Hendrik Kuhr*

Fortsetzung von Teil 2

Chancen und Risiken für Banken

In diesem Kapitel soll noch einmal dezidiert auf die Chancen und Risiken eingegangen werden, die mit den Entwicklungen im Mobile sowie im Web Payment einhergehen. Wo liegen die Potentiale und in welchen Bereichen könnten Kreditinstitute in den nächsten Jahren ins Hintertreffen geraten, wenn keine adäquate strategische Ausrichtung in diesem Geschäftsfeld stattfindet?

Implementierung von Mobile Payment – Vier Strategiemodelle

Kreditinstitute müssen sich die Frage stellen, wie sie als Teil eines Business-Ökosystems des Mobile Payment, bestehen wollen und welche Maßnahmen zu ergreifen sind, um ihre vorherrschende Position im Zahlungsverkehr nicht zu verlieren. Grundsätzlich haben sich bis dato vier mögliche Strategiemodelle entwickelt, wie Mobile Payment implementiert werden könnte. Ausführlicher soll in diesem Kapitel das bankzentrierte Modell mit den entsprechenden Vor- und Nachteilen erörtert werden. Um ein vollständiges Bild zu zeichnen, werden die anderen Strategiemodelle in der Folge ebenfalls kurz angesprochen.

Bankzentriertes Strategiemodell

Viele würden vermuten, dass Banken, alleine auf Grund der Kompetenz im Zahlungsverkehr, im Rahmen des Mobile Payment eine herausragende Rolle spielen müssen. Diese Vermutung ist durchaus richtig, da die Banken in diesem wachsenden Marktfeld eine exponierte Stellung einnehmen, auch wenn sie nicht der Innovationstreiber der Branche sind. Von Vorteil für Kreditinstitute ist die Tatsache, dass Kunden die Banken als die Kompetenzträger schlechthin in Sachen Zahlungsverkehr ansehen. Hinzukommt der große Stamm an Privat- und Firmenkunden, mit denen meist langjährige und vertrauensvolle Geschäftsbeziehungen bestehen und auf den die Institute zurückgreifen können. So besteht immer die Möglichkeit neue Services und Produkte auf einer breiten Basis einzuführen.

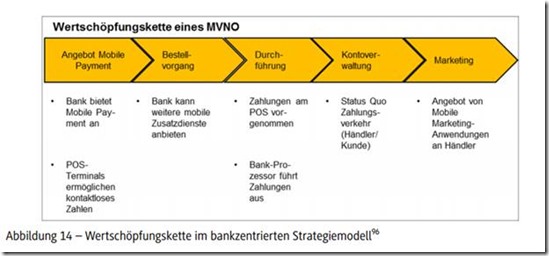

Im bankzentrierten Strategiemodell nehmen Kreditinstitute die Position des Mobile Virtual Network Operator (MVNO) ein und binden Mobile Payment in bestehende Mulitkanalbank-Lösungen ein, die unter Mithilfe der Mobilfunkanbieter am Markt angeboten werden. Anhand der folgenden Abbildung lässt sich die Wertschöpfungskette nachvollziehen, die eine solche Konstellation bedingen würde.

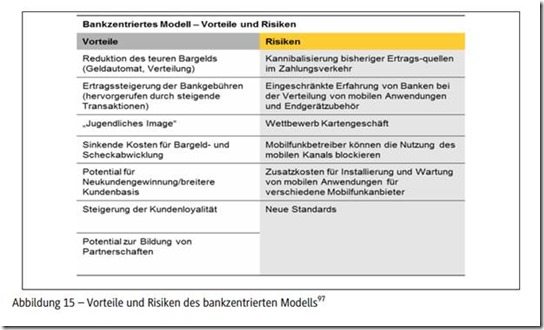

Ein großer Vorteil der Banken in einem solchen Modell liegt in der großen Erfahrung im Zahlungsverkehr. Zudem würden sich durch das Geschäftsfeld Mobile Payment neue Möglichkeiten bei der Steigerung von Einnahmen und Erträgen durch neue Gebührenstrukturen ergeben. Zusätzlich sollte mit Einsparungen im Bereich der Bargeld- und Scheckabwicklung sowie der gesamten Bargeldver- und Entsorgungslogistik gerechnet werden. Ob sich die wegbrechenden Einnahmen in diesem Bereich wirklich nachteilig auswirken würden, oder die neu gewonnen Effizienz diese aufwiegt, soll an dieser Stelle nicht weiter thematisiert werden. Erwähnenswert in diesem Zusammenhang ist die Tatsache, dass bei Banken auch in anderen Bereichen der papierhafte Zahlungsverkehr auf ein Minimum zurückgefahren wird. Abgesehen von den wirtschaftlichen Vorteilen darf der Imagegewinn nicht außer Acht gelassen werden, welcher mit der Bereitstellung solch moderner Zusatzleistungen für die Kunden entsteht. Zusätzlich können mögliche Synergieeffekte zwischen den einzelnen Unternehmen des Business-Ökosystems gehoben werden

Problematisch für Kreditinstitute ist aber die relative Unerfahrenheit bei der Entwicklung und Verteilung von mobilen Anwendungen und entsprechender Endgeräte für die erforderliche AkzeptanzInfrastruktur. In Teilen löst sich dieses Problem aber vor dem Hintergrund der neueren Entwicklungen im Bereich des Mobile Banking und der hierzu entwickelten Applikationen sowie der Tatsache auf, dass in Banken teilweise Tochterunternehmen vorzufinden sind, in deren Zuständigkeit beispielsweise die Bereitstellung von POS-Systemen fällt. Ein Risiko besteht auch in möglichen Meinungsverschiedenheiten zwischen den einzelnen Partnern. So könnte ein Mobilfunkanbieter die grundlegende Kommunikationsinfrastruktur nicht mehr zur Verfügung stellen, ohne die der elektronische Zahlungsverkehr nicht abgewickelt werden kann. Zusammenfassend werden die Vorteile und Risiken in Abbildung 15 noch einmal zusammengestellt.

Andere Strategiemodelle

Neben dem bankzentrierten Modell wurden drei weitere Strategiemodelle entwickelt. Das MNO(Mobile Network Operators)-Modell konzentriert sich auf die Mobilfunkanbieter, die bereits auf verschiedenen Feldern des Mobile Payment tätig sind. Seit etwas mehr als einem Jahr wird vor allem die NFC-Technik beworben und in Endgeräten verbaut. Das MNO-Modell ist aber nur bedingt zukunftsfähig, da die Wertschöpfungskette durch die Mobilfunkunternehmen dominiert werden würde und vor allem Banken vor diesem Hintergrund nicht zu einer Zusammenarbeit bereit wären.

Das Zusammenarbeitsmodell ist eine Symbiose aus den bisher genannten Modellen. Der große Vorteil einer solchen Lösung wäre die Kombination der entsprechenden Kernkompetenzen, die in eine gleichberechtigte Partnerschaft eingebracht werden. Die große Herausforderung einer solchen Lösung liegt vor allem in der Abstimmung und der Koordination des gemeinsamen Vorhabens.

Im Unabhängigkeitsmodell würde sich schließlich ein unabhängiger Anbieter zwischen die ursprünglichen Anbieter und die Kunden/Händler schalten, um die Bereitstellung der Infrastruktur und die Abwicklung der Transaktionen zu übernehmen.

Fazit

Keines der vorgestellten Strategiemodelle im Bereich Mobile Payment kommt ohne Bank aus. Kreditinstitute werden ihren endgültigen Platz dennoch erst finden müssen. Das bankzentrierte Modell, welches auf die Institute zugeschnitten wäre, wird so nicht durchzusetzen sein, da sich die Mobilfunkanbieter aus einer Position der Stärke heraus nicht wieder in das zweite Glied drängen lassen werden. Nach Meinung der Autoren liegen die größten Potentiale für Banken in der Zusammenarbeit mit den Mobilfunkunternehmen, um die entsprechenden Kernkompetenz der einzelnen Branchen zu kombinieren. Eine solche „Zweckgemeinschaft“ besitzt kaum Nachteile im Vergleich zum bankzentrierten Modell. Diese Lösung konnte bisher aber noch nicht gefunden werden, da sich die Parteien bisher nicht einigen können, wem am Ende der Kunde „gehört“.

Beurteilung der aktuellen Entwicklung im Bereich Online Payment und der Implikationen für Banken

Im Dezember 2012 äußerte sich Jürgen Fitschen, der Co-Vorsitzende des Vorstands und des Group Executive Committees der Deutschen Bank AG, zu der aktuellen Situation im Online Payment und warnte explizit vor der Gefahr für das konventionelle Zahlungsverkehrsgeschäft der Banken, die von Unternehmen wie Google, Microsoft und eBay ausgeht. Im folgenden Abschnitt werden unterschiedliche Thesen aufgegriffen und analysiert. In diesem Kontext wird die aktuelle Entwicklung des Online-Payments auf das Bankgeschäft übertragen. Hierbei soll analysiert werden, ob die aktuelle Entwicklung des Online-Payments eher eine Chance oder ein Risiko für Banken darstellt.

Risiken

Systeme von Internetfirmen erhöhen den Wettbewerb und übernehmen Marktanteile

Ein Aspekt der aktuellen Entwicklung innerhalb des Online-Payments ist, dass sich Unternehmen mit ihren Systemen gezielt im internetbasierten Zahlungsverkehr platzieren und durch innovative Methoden die herkömmlichen Bezahlverfahren der Banken verdrängen, beziehungsweise deren Marktanteile übernehmen. Dies ist ein Risiko. Wie im Abschnitt 3.4 dieser Arbeit dargestellt wird, erfreuen sich gerade die neuen Methoden von eBay und Amazon sowohl bei Anbietern als auch bei Kunden großer Beliebtheit. Insbesondere PayPal erzielte 2013 einen Marktanteil von 16,1% in dem Segment des onlinebasierten Zahlungsverkehrs. Ein Beweis für die stetig steigenden Marktanteile der Internetfirmen ist, dass PayPal 2012 noch einen Marktanteil von 13,5% aufwies. Giropay, das vorwiegend von Banken entwickelt wurde, kann diesen Entwicklungstendenzen nicht gerecht werden und erzielt nur geringe Marktanteile. Ohne Gegenmaßnahmen drohen hier zukünftig weitere Verluste von Marktanteilen, ein signifikanter Rückgang der Erträge und ein Verlust von Kunden.

Komplexe und konservative Strukturen der Banken als Risiko für Innovationen

Durch den Auftritt von innovativen Zahlungsverkehrssystemen und der substanziellen Übernahme wichtiger Marktanteile, ist es schon jetzt zu einer Entkopplung des Zahlungsverkehrs von der Bankverbindung gekommen. Ein Grund für diesen Trend ist, dass Banken durch eine komplexe Struktur geprägt sind. Sie besitzen selbst eine langjährige Entwicklungsgeschichte und ein großes Filial- und Infrastrukturnetz, wodurch neue Innovationen schwerfälliger umgesetzt und Trends schlechter antizipiert werden können. Des Weiteren sind Banken konservativer ausgerichtet als die IT- Branche und stärker auf die Verwaltung der Kundengelder fokussiert. Investitionen in neue IT findet in der Folge weniger flexibel statt als bei Online Firmen und so wird der rechtzeitige Einstieg in neue Trends oftmals verpasst.

Regulierungen unterstützen den Markteintritt für Wettbewerber von Banken

Das im Januar 2012 veröffentlichte Grünbuch der Europäischen Kommission über Karten, Internet- und mobile Zahlungen ermöglicht Nichtbanken und Zahlungsdienstleistern den Markteintritt und zielt vorwiegend auf eine Intensivierung des Wettbewerbs ab. Hierbei kritisieren Banken, dass sie seit der Finanzkrise mit scharfen Vorschriften und hohen Kosten belastet werden und dass bei dem Gesetz der Fokus nicht auf Sicherheits- und Datenschutzbestimmungen, sondern vielmehr auf der Steigerung des Wettbewerbs liegt. Dieses Ungleichgewicht ist somit ein zusätzliches Risiko für Banken im Online Payment.

Chancen

Sicherheitsaspekt beim Zahlungsverkehr als Kernkompetenz von Banken

Die Auswertung und Analyse von aktuellen Umfragen und Trends im onlinebasierten Zahlungsverkehr zeigen, dass insbesondere für Verbraucher der Anspruch nach Sicherheit und Datenschutz der fundamentale Faktor für die Auswahl von Zahlungsverkehrssystemen ist. Für Banken ist diese Ausrichtung von Anforderungen eine Chance, denn gerade Verbraucher beurteilen Online Payment über Banken als sehr sicher und vertrauenswürdig. Durch den Fokus auf die Befriedigung dieser Bedürfnisse können Banken von der präsenten Entwicklung durchaus profitieren.

Strategische Allianzen als Basis für erfolgreiche Geschäftsmodelle

Für Banken ist es wenig sinnvoll, Akteur innerhalb der kompletten Wertschöpfungskette zu sein. Wie zuvor beschrieben, können sich Banken nicht explizit auf die Entwicklung von Systemen konzentrieren, da sie weniger Investitionskapital vorhalten und eine andere Fokussierung vorgeben. Dennoch besteht die Chance insbesondere durch strategische Allianzen, speziell mit Kreditkartenanbietern und Softwarefirmen, ein wichtiger Akteur im Online-Payment zu bleiben, beziehungsweise diese Stellung weiter auszubauen. So können die einzelnen Akteure sich auf ihre Kernkompetenzen fokussieren und im Zusammenspiel aus der Entwicklung einen gemeinsamen Nutzen ziehen.

Unabhängigkeit der Banken und eigene konventionelle Methoden als Innovation

Zum einen spricht für die Banken, dass sie unabhängige Intermediäre zwischen Händlern und Verbrauchern im Zahlungsverkehr sind. Systeme wie PayPal oder Amazon Payments sind Methoden die eher auf die Händlerseite zurückzuführen sind. Zum anderen ist in vielen aktuellen Veröffentlichungen zu lesen, dass die Banken selbst ein eigenes auf der EC-Karte beruhendes Zahlungsverkehrssystem entwickeln wollen und dadurch eine zusätzliche unabhängige Methode offerieren. Die Initiative geht dabei von privaten Großbanken aus und involviert die Tech-Firma Brain. Der EC- Ansatz spricht gezielt auch potentielle neue Nutzer an, die keine Kreditkarten zu Zahlung besitzen.

Fazit

Das Zusammenfassen und Aufarbeiten von verschiedenen Thesen und Szenarien zeigt, dass die aktuelle Entwicklung des onlinebasierten Zahlungsverkehrs Banken vor ernstzunehmende Herausforderungen stellt, jedoch gleichzeitig lukrative Chancen und Wachstumspotenziale bietet. Die Analyse der Entwicklungstendenzen und die Betrachtung des Marktumfeldes verlangen allerdings eine baldige Intervention und Handlung der Banken, da insbesondere der Wettbewerb, wie auch die Entwicklung im Online Payment, hoch dynamisch verläuft. Ein Hauptaugenmerk für Banken sollte auf der Schaffung von strategischen Allianzen liegen. Dabei können Banken zum einen als Kollaborationspartner für Internetdienstleister und Softwarefirmen auftreten, da diese Unternehmen ihre Marktstellung ebenfalls weiter ausbauen wollen. Zum anderen ist es möglich, dass Banken auch ihre eigenen Investitionsausgaben erhöhen und neue innovative Zahlungsverkehrssysteme etablieren. Das fundamentale Risiko für Banken ist jedoch nicht die aktuelle und vorschreitende Dynamik im onlinebasierten Zahlungsverkehr, sondern eher ein zu passives und zögerndes Verhalten bei der Entwicklung von adäquaten Interventionsstrategien.

5 Schlussbetrachtung

Dieser Beitrag beschäftigte sich mit der zentralen Frage, ob die Entwicklungen bei Web- und MobilePayment-Lösungen eine Bedrohung oder eine Chance für das konventionelle Bankgeschäft darstellen. Diese Frage kann hier nicht abschließend beantwortet werden.

Im Bereich des Mobile Payment gibt es viele Anbieter, die zurzeit auf einen lebendigen Markt drängen. Einerseits haben Kreditinstitute diesen Bereich bisher zum Teil relativ stark vernachlässigt, andererseits profitieren sie jedoch nach wie vor davon, dass Mobile Payment ganz ohne klassische Banken noch nicht möglich ist. Hierauf sollte sich allerdings kein Institut verlassen, da auch Unternehmen aus der IT-Branche bereits Banklizenzen erhalten haben und diese über kurz oder lang zum Einsatz bringen werden.

Zudem ist der Markt noch nicht in einem Maße erschlossen, dass es zu spät für ein gezieltes Gegensteuern wäre. Viele Anbieter haben das Problem, dass sie in der Fläche noch kaum bekannt sind, und selbst die großen Anbieter sind bisher nicht in der Lage, ihre Bekanntheit in signifikante Nutzerzahlen umzuwandeln. Hier liegt gleichzeitig das größte Potential für Kreditinstitute, die sich mit den innovativen Mobilfunkunternehmen zu einer starken Allianz zusammenschließen sollten. Von einer solchen Verbindung würden alle Seiten profitieren, da sich die Kernkompetenzen der Partner optimal ergänzen. Es bleibt festzuhalten, dass Kreditinstitute bis dato wenig Präsenz auf dem Feld des Mobile Payment gezeigt haben, nichtsdestotrotz bestehen jedoch aussichtsreiche Chancen für Banken, in den nächsten Jahren am stetig wachsenden Markt partizipieren zu können.

Eine vergleichbare Situation ist im Bereich des Web Payment für Kreditinstitute zu erkennen. Die aktuelle Entwicklung innerhalb des internetbasierten Zahlungsverkehrs ist geprägt durch eine signifikante Intensivierung des Wettbewerbs in Folge des Markteintritts neuer Unternehmen mit innovativen Systemen beziehungsweise dem Ausbau der Marktstellung bereits etablierter Anbieter. Hierbei übernehmen sehr unterschiedliche Systeme spürbare Marktanteile von Banken und Kreditinstituten. Diese Tendenz wird aktuell von der Europäischen Kommission unterstützt, da jene auf einen Ausbau des Wettbewerbs und auf eine Angebotsdifferenzierung im Online Payment abzielt. Die Markteintrittserleichterungen für neue Unternehmen sind hierbei jedoch nachteilig für die Zahlungsverkehrssysteme der Banken, denn schon heute besitzen Anbieter wie PayPal einen Marktanteil von 16,1%. Unter Berücksichtigung der Anforderungen von Händlern und Verbrauchern ist zu erkennen, dass die Konkurrenzsysteme besonders die Bedürfnisse nach einem kostengünstigen, schnellen, flexiblen und generell akzeptierten und verbreiteten Verfahren erfüllen. Diese Situation stellt durchaus eine Herausforderung für Banken dar und birgt außerdem fundamentale Risiken, die zu einem weiteren Rückgang der Marktanteile bzw. auch dem Verlust von Kunden führen kann.

Die sporadischen Gegenmaßen auf Seiten der Banken wirken sich ebenfalls negativ aus. Dies ist vor allen auf die konservative Ausrichtung der Geschäftsmodelle von Banken zurückzuführen. Der Fokus liegt primär auf der Verwaltung von Kundengeldern. Banken können somit nicht im selben Umfang und mit der gleichen Flexibilität in neue Trends und Systeme investieren, wie es unabhängige und dynamische Internetunternehmen wie eBay und Amazon beständig tun. Nach Einschätzung der Autoren ist es jedoch keinesfalls zu spät, um auf die aktuellen Entwicklungen reagieren zu können. Nach wie vor ist das Bedürfnis nach Sicherheit die oberste Prämisse beim Web Payment. In diesem Zusammenhang vertrauen die Verbraucher in erster Linie den klassischen Banken. Diese Vertrauensstellung bringt eine große Chance mit sich, um als Bank effektiv auf die Entwicklungen zu reagieren. Des Weiteren ist es für Kreditinstitute möglich, strategische Allianzen mit anderen Anbietern und Kreditkartenfirmen zu schließen. Auch in Zusammenarbeit mit IT-Dienstleistern ist die Platzierung von eigenen bedarfsgerechten Systemen vorstellbar.

Letztlich bleibt festzustellen, dass die aktuellen Entwicklungen im Mobile und Web Payment sowohl zahlreiche Herausforderungen und Risiken, aber zum Teil auch große Chancen für klassische Banken mit sich bringen. Entscheidend für die zukünftige Marktposition und Bedeutung von Kreditinstituten im Zahlungsverkehr ist eine zeitnahe Reaktion mit effektiven Maßnahmen.

Literaturverzeichnis

Baal, S. van.; Hinrichs, J. W. (2006): Internet-Zahlungssysteme aus Händlersicht: Bedeutung, Bewertung, Eigenschaften. In Lammer, T. (Hrsg.), (2006), Handbuch E-Money,E-Payment & M-Payment (S. 293-304), 1. Auflage, Heidelberg.

Barthold, P.; Seidel, T. (2006): Click&Buy von FIRSTGATE. In T. Lammer (Hrsg.), Handbuch E- Money, E-Payment & M-Payment (S. 209-219). Heidelberg.

Dannenberg, M.; Ulrich, A. (2004): E-Payment und E-Billing. Elektronische Bezahlsysteme für Mobilfunk und Internet. Wiesbaden: Gabler.

Dombret, B., (2008): Zahlungssysteme im Internet – Marktsituation und Perspektiven, 1. Auflage, Norderstedt

E-Commerce-Center (ECC), (2013): Aktuelle Trends und Entwicklungen im Online-Payment aus Konsumentensicht. Ein Whitepaper des E-Commerce-Center (ECC) am IFH Köln in Zusammenarbeit mit der SCHUFA Holding AG.

Eichinger, N., (2006): Ein Marktvergleich der ePayment Methoden Österreichs und Großbritanniens, Eisenstadt

Fundinger, D. (2013): Mobile Wallets – weit mehr als nur bezahlen. In: Die Bank, Heft 08/2013, S. 58-62.

Lammer, T. (Hrsg.), (2006): Handbuch E-Money, E-Payment & M-Payment, 1. Auflage, Heidelberg

Lerner, T. (2013): Mobile Payments. Technologien, Strategien, Trends und Fallstudien. 1. Aufl., Wiesbaden.

Müller, M. (2006): Paysafecard – die führende Wertkarte zum Bezahlen im Internet.

In T. Lammer (Hrsg.), Handbuch E-Money, E-Payment & M-Payment (S. 249-260). Heidelberg.

Schiefelbein, M.; Friedrich, H.; Müller, S., (2012): Bank Attackers. Die Zukunft des Bankings – mit Banken. COREtransform GmbH.

Schindler, K (2010): E-Payment – Die Bedeutung von Zahlungssystemen im Internet am Beispiel des Finanzdienstleisters Paypal. In: Deutsches Institut für Bankwirtschaft – Schriftenreihe, Band 4 (06/2010)

Verzeichnis der Internetquellen

Bendel, Prof. Dr. O. (2014): http://wirtschaftslexikon.gabler.de/Archiv/435569394/qr-code-v4.html (Stand: 03.02.2014)

Bender, H. (2013): http://www.derhandel.de/news/technik/pages/mPayment-Die-%28mobile%29- Payment-Plaene-der-Telekom-9775.html?i_searchword=mywallet (Stand: 03.02.2014)

Bender, H. (2013): http://www.derhandel.de/news/technik/pages/mPayment-Edeka-fuehrt-mobile- Bezahlloesung-ein-9759.html (Stand: 03.02.2014)

Bender, H. (2013): http://www.derhandel.de/news/technik/pages/mPayment-Rewe-startet-still-mit- Yapital-Handybezahlung-10228.html (Stand: 03.02.2014)

CBRE Group, Statista, (2013): Wie wird sich Ihr Einkaufsverhalten in den folgenden Bereichen in den nächsten zwei Jahren verändern? http://de.statista.com/statistik/daten/studie/262444/umfrage/ (Stand: 18.01.2014)

Deutsche Bank (2013): Die Zukunft des (mobilen) Zahlungsverkehrs. Banken im Wettbewerb mit neuen Internet-Dienstleistern http://www.dbresearch.de/PROD/DBR_INTERNET_ DE- PROD/PROD0000000000301018.pdf. (Stand: 27.01.2014)

Deutsche Telekom AG (2013): http://www.my-wallet.com/index.php (Stand: 03.02.2014)

Distelzweig, A., (2011): Online Shops – Das Erfolgsmodell neuer Absatzwege, http://www.w.hs- karlsruhe.de/markezin/links/a5_online_shops.pdf (Stand: 18.01.2014)

Dohms, H.; Schreiber, M., (2013): http://www.manager-magazin.de/unternehmen/ banken/a- 933732-2.html (Stand: 18.01.2014)

Europäische Kommission (2012): Grünbuch der Europäischen Kommission über Karten-, Internet- und mobile Zahlungen http://eurlex.europa.eu/LexUriServ/LexUriServ.do7uri =CELEX:52011DC0941:EN:NOT (Stand: 27.01.2014)

@Quick, (2014): http://www.quick.at (Stand: 20.01.2014)

Gartner Inc. (2013): http://www.gartner.com/it-glossary/mobile-payment (Stand: 14.01.2014) Giropay GmbH (2014): http://www.giropay.de (Stand: 20.01.2014)

Google Inc. (2014): http://www.google.de/wallet/faq.html#tab=faq-payments (Stand: 03.02.2014)

Hähle,S. (2013): http://www.pc-magazin.de/ratgeber/online-bezahlsysteme-im-vergleich- 1472401.html (Stand: 20.01.2014)

Hasselsteiner, E.; Breitfuss, K. (o.J.): Security in Near Field Communication. Strengths and Weak- nesses. http://ece.wpi.edu/~dchasaki/papers/Security%20in%20NFC.pdf (Stand: 14.01.2014)

JVL Ventures, LLC. (2014): https://www.paywithisis.com/ (Stand: 03.02.2014)

Koetsier, J. (2013): http://venturebeat.com/2013/12/02/digital-wallets-paypal-amazon-and-credit- cards-are-top-contenders-not-apple-google/ (Stand: 03.02.2014)

Matteson, S. (2013): http://www.techrepublic.com/blog/google-in-the-enterprise/google-wallet- gets-physical/ (stand: 03.02.2014)

Martin, J. (2013): http://www.pcadvisor.co.uk/reviews/software/3481269/paypal-app-review/

(Stand: 11.01.2013)

Niessen, M., (2013): Warum Ebay und Google eine Gefahr für Banken sind, online verfüg- bar:http://www.wsj.de/article/SB10001424052702303653004579213870291178020.html. (Stand: 21.02.2014)

o.V., (2002): Institut für Wirtschaftspolitik und Wirtschaftsforschung – Universität Karlsruhe Zahlungssysteme im Internet – eine Übersicht

http://www.bs-consult.de/download/Zahlungssysteme_Internet.pdf (Stand: 18.01.2014)

Paypal eCommerce Studie (2009):

http://pressebereich20.de/download/PayPal/090915_0099_PayP_PM_eCommerce_Cons umer_final.pdf. (Stand: 18.01.2014)

Paypal Inc. (2014): https://www.paypal.com (Stand: 21.01.2014)

Prepaid Services Company Ltd. – Paysafecard (2014): https://www.paysafecard.com (Stand:

19.01.2014)

REWE Markt GmbH (2014): http://www.rewe.de/servicenavigation/unternehmen/alles-ueber- rewe.html (Stand: 03.02.2014)

Rhode & Schwarz (2011): Near Field Communication (NFC) Technology and Measurements. White Paper. http://cdn.rohde-schwarz.com/dl_downloads/dl_application /application_notes/1ma182/1MA182_5E_NFC_WHITE_PAPER.pdf (Stand: 14.01.2014)

Smart Card Alliance (2008): „Proximity Payment Business Scenarios: Research Report on Stakeholder Perspectives“, S. 15, http://www.smartcardalliance.org/resources/ lib/Mobile_Payment_Business_Model_Research_Report.pdf (Stand: 03.02.2014)

Stahl, E. u.a. (2008): Erfolgsfaktor Payment – Der Einfluss der Zahlungsverfahren auf Ihren Umsatz http://homepages-nw.uni-regensburg.de/~ecl60019/Erfolgsfaktor-Payment.pdf (Stand: 19.01.2014)

Die Welt (2013): http://www.wiso-net.de/webcgi?START=A60&DOKV_DB= WELT&DOKV_NO=99799015&DOKV_HS=0&PP=1 (Stand: 03.02.2014)

Wimmer, B. (2013): http://futurezone.at/produkte/t-mobile-startet-mywallet-2013-in- oesterreich/24.593.413 (Stand: 03.02.2014)

Wittmann, G.; Stahl, E.; Weinfurtner, S.; Pur, S.; Schneider, C. (2012): E-Commerce-Leitfaden, Die Qual der Wahl – Wie Online-Händler ihre Zahlungsverfahren auswählen. http://www.ecommerce-leitfaden.de/download/studien/Studie_Zahlungsverfahrenport-folio.pdf (Stand: 21.01.2014)

Yapital Financial AG, (2014): https://beta.yapital.com/de/consumer/index.html#home (Stand: 03.02.2014)

* Dieser Text ist 2014 im Rahmen eines Seminars von Professor Dr. Andreas Mitschele im Studiengang BWL-Bank an der Dualen Hochschule Baden-Württemberg Stuttgart entstanden. Dieser Beitrag ist zusammen mit 10 weiteren Beiträgen in einen Band zusammengefasst und im Eigenverlag unter dem Titel „Next Generation Finance – Revolution oder Evolution des Bankgeschäfts?“ erschienen. Die Wiedergabe hier im Blick Log erfolgt mit Zustimmung von Professor Mitschele.

Diese Arbeit enthält umfangreiche Fußnoten und ein ausführliches Literaturverzeichnis. Zur besseren Lesbarkeit im Blog habe ich bei der Editierung für die Blogdarstellung auf die Fußnoten verzichtet. Bei Recherchen und Zitaten bitte immer die Originalarbeit heranziehen, die hier als Komplettband als PDF-Datei heruntergeladen werden kann. Darstellungs- und Formatierungsprobleme mit Abbildungen und Texten gehen allein zu Lasten des Blick Log.

Comments on this entry are closed.