Gastbeitrag von Stephan Hess und Hendrik Kuhr *

Einleitung

Problemstellung und Zielsetzung

Kreditinstitute als zentrale Intermediäre auf dem Finanzmarkt sehen sich in den letzten Jahren betändig zunehmenden Herausforderungen und Belastungen ausgesetzt. Zum einen müssen Banken den im Zuge der Finanz- und Staatsschuldenkrise verschärften regulatorischen Auflagen gerecht werden und zum anderen werden sie mit einem immer intensiveren Wettbewerbs konfrontiert. Gerade im für Banken sehr bedeutenden Geschäftsfeld Zahlungsverkehr drängen zahlreiche neue Anbieter mit innovativen Geschäftsmodellen auf den Markt. Eine fundamentale Triebfeder, die diese Tendenz begünstigt, ist die dynamische Entwicklung der Verbreitung und Zugänglichkeit der neuen Informations- und Kommunikationstechnologien. Durch diese wird ein von klassischen Filialbanken unabhängiger Zahlungsverkehr für Verbraucher erst ermöglicht. Maßgeblich in diesem Bereich sind die weit fortgeschrittenen Entwicklungen im Bereich des Web Payment für den Onlinehandel und die Fortschritte im Mobile Payment, deren Anbieter in den kommenden Jahren konventionelle Zahlungsmittel verdrängen wollen.

Der vorliegende Beitrag soll exemplarisch Ansätze des Mobile und Web Payment beleuchten. Anschließend wird die Frage erörtert, ob die Entwicklungen der letzten Jahre eine Gefahr für das konventionelle Bankgeschäft darstellen und welche Implikationen sich für Banken aus den aktuellen Entwicklungen ergeben.

Gang der Untersuchung

Im ersten Teil erfolgt eine Auseinandersetzung mit dem Themenbereich Mobile Payment, insbesondere mit den Möglichkeiten des Mobile Wallet. Nach einer grundsätzlichen Einordnung liegt der Fokus des Kapitels auf der Betrachtung verschiedener Mobile Wallet-Ansätze, deren Potentialen sowie einer abschließenden Bewertung der Thematik. Im zweiten Teil geht es um das Themenfeld Web Payment. Beginnend mit einer Erörterung der Anforderungen und Ansprüche, die heute an Online-Zahlungssysteme gestellt werden, soll eine Kategorisierung verschiedener Internetzahlungssysteme folgen. Hiernach werden einige bereits bestehende innovative Einzelsysteme erläutert und charakterisiert, um schließlich einen Ausblick auf die Zukunft des Web Payment zu geben. Der dritte Teil erörtert mögliche Implikationen für Kreditinstitute und andere Finanzdienstleister, die sich aus den derzeitigen Entwicklungen ergeben könnten.

Überblick zu Mobile Wallets und Potentiale

Einordnung von Mobile Wallets in das Mobile Payment

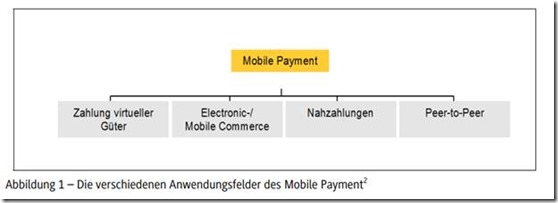

Mobile Payment kann als eine Zahlungsverkehrsdienstleistung definiert werden, die mit Hilfe eines mobilen Endgeräts durchgeführt wird und konventionelle Zahlungsmittel, wie EC- oder Kreditkarten, und mobile Lösungen, wie PayPal oder eine Mobile Wallet, einschließt. Nicht eingeschlossen sind Transaktionen, die nur über das Abrechnungssystem eines Telekommunikationsanbieters abgewickelt werden. Die folgende Abbildung gibt einen Überblick zu den einzelnen Feldern des Mobile Payment.

In diesem Kapital soll vor allem das Thema Mobile Wallet beleuchtet werden, dass in den Themenfeldern Electronic-/Mobile Commerce und Nahzahlungen aufgeht. Der Name impliziert bereits, dass es sich um eine Art digitales Portemonnaie oder digitale Brieftasche handelt. Die grundsätzliche Idee ist der vollständige Ersatz der Brieftasche durch ein mobiles Endgerät. Einerseits können über ein Mobile Wallet Zahlungsverkehrsdienstleistungen, wie die Barzahlung oder die Zahlung mit EC- und Kreditkarte, in Anspruch genommen werden und andererseits Identifikationsdokumente wie Personalausweis, Krankenversicherungskarte, Führerschein und Mitarbeiterausweis sowie Eintrittskarten oder Fahrscheine mitgeführt werden. Die Möglichkeiten eines Mobile Wallet sind an dieser Stelle noch keineswegs limitiert. Im Rahmen dieser Arbeit soll der Fokus aber auf den Möglichkeiten dieser digitalen Lösung im Zahlungsverkehr liegen.

Near Field Communication als technische Grundlage

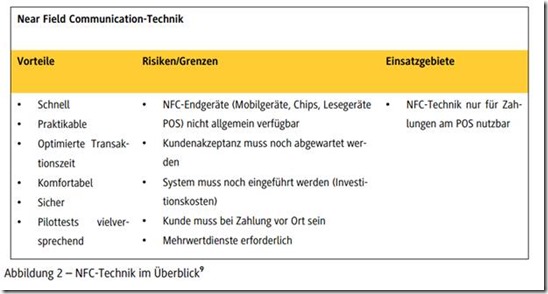

Grundlegend für ein Mobile Wallet ist die Near Field Communication (NFC)-Technologie. In der deutschen Sprache wird von der Nahfeld-Kommunikation gesprochen. Hierbei handelt es sich um einen Übertragungsstandard für den kontaktlosen Datenaustausch zwischen zwei mobilen Endgeräten, dessen Spezifikationen in der ISO 18092 normiert sind. Ein magnetisches Feld erlaubt die Kommunikation über eine Entfernung von bis zu zehn Zentimetern. Die Kommunikationstechnik optimiert die Transaktionszeiten um bis zu zwanzig Sekunden im Vergleich zu konventionellen Zahlungsmitteln wie EC- oder Kreditkarte. In der folgenden Übersicht werden die wichtigsten Punkte zur NFC-Technologie zusammengefasst. Auf weitere technische Details soll an dieser Stelle nicht detaillierter eingegangen werden.

Verschiedene Anbieter – ähnliche Ansätze

Mobile Wallets sind in Deutschland und Europa bisher kaum verbreitet. Die Entwicklung möglicher Lösungen wird vor allem von einzelnen US-amerikanischen Anbietern und den international tätigen Mobilfunkgroßunternehmen vorangetrieben. In Deutschland und Europa versuchen vor allem die

Mobilfunkanbieter entsprechende Lösungen zu entwickeln, die teilweise bereits Marktreife erlangt haben.

Google Wallet

Wer sich mit der Thematik rund um das Mobile Wallet beschäftigt, wird in den meisten Fällen sehr schnell auf das Google-Wallet stoßen. Abgesehen von Identifikationsdokumenten wie einem Personalausweis oder Führerschein lässt sich in Googles virtueller Brieftasche alles ablegen, was der Benutzer auch in der physischen Brieftasche aufbewahren würde. Um mit der Applikation aktiv am Zahlungsverkehr teilnehmen zu können, muss der Benutzer mindestens eine Debit- oder Kreditkarte hinterlegen. Zahlungen werden durch einen „Tap and Pay“-Service initiiert, der mit den POS- Endgeräten via NFC kommuniziert, und gehen im Nachhinein zu Lasten des hinterlegten Kontos. Google bietet seit 2013 zusätzlich auch eine physische Lösung der Wallet an. Hierbei handelt es sich um eine Debitkarte, welche die gleichen Vorteile der virtuellen Version bietet, mit der aber zusätzlich auch Bargeld abgehoben werden kann.

PayPal-App

Die PayPal-App ist eine internationale Alternative, die bereits in Europa angekommen ist. Auch in Großbritannien und Deutschland ist es nun möglich, sich über die App Geschäfte, Restaurants und andere Dienstleister anzeigen zu lassen, bei denen eine Bezahlung via PayPal möglich ist. Die Gegenpartei wird durch einen „Check-In“ über die Anwesenheit des mit der PayPal-App zahlenden Kunden informiert und rechnet den Kunden am Ende über PayPal ab. Des Weiteren kann über diese Applikation der PayPal-Account verwaltet werden. Es besteht jederzeit die Möglichkeit die hinterlegten Konten der einzelnen Kreditinstitute zu löschen, Neue aufzunehmen oder die Standardkontoverbindung für die nötigen Abrechnungen neu zu bestimmen.

ISIS & MyWallet

Das Mobile Wallet von ISIS ist eine Anwendung eines Joint Ventures, an dem sich T-Mobile USA neben AT&T und Verizon Wireless als Gründungsgesellschaft beteiligt. Es ist eine erweiterte SIM- Card notwendig und die NFC-Technologie muss vom entsprechenden Smartphone unterstützt werden, wenn die Applikation von ISIS genutzt werden soll. Um mit ISIS am Zahlungsverkehr teilnehmen zu können, muss mindestens eine Kreditkarte und die entsprechenden Daten von einem der teilnehmenden Kreditinstitute hinterlegt werden. Sollte das eigene Konto aber nicht bei American Express, Chase oder Wells Fargo geführt werden, hindert es den Nutzer nicht an der Verwendung der Applikation. In solchen Fällen kann ein PrePaid-Account bei American Express eröffnet werden, der hiernach mit dem gewünschten Konto verbunden wird. Bezahlen kann man mit der Applikation an allen POS-Geräten, die auch das kontaktlose Zahlen mit Kreditkarten ermöglichen. Die deutsche/europäische Version von ISIS ist MyWallet. Diese Applikation der Deutschen Telekom AG funktioniert im Kern wie ihr Pendant. Auch hier wird eine spezielle SIM-Karte benötigt, die als das sogenannte Secure Element eingesetzt wird. Auf diesem werden alle wichtigen Daten abgelegt. Bis zu einem Betrag von 25 € wird bei der Bezahlung keine weitere Identifikation verlangt. Erst wenn Beträge größer als 25 € über MyWallet gezahlt werden sollen, muss der Benutzer die Zahlung mit einer Bezahl-PIN autorisieren.

Yapital

Yapital ist ein Unternehmen des deutschen Otto Konzerns. Im Vorfeld muss auch bei dieser Applikation eine Kontoverbindung hinterlegt werden, um die getätigten Transaktionen abzurechnen. Yapital ist keine Wallet-Lösung die zum jetzigen Zeitpunkt auch die Aufnahme von Kundenkarten, Bonusprogrammen oder ähnlichem zulässt. Die Anwendung von Yapital unterscheidet sich von den vorhergehenden Beispielen vor allem bei der angewandten Technologie für die Zahlungsabwicklung. Nachdem der Anwender sich entschieden hat seine Zahlung mit Yapital vorzunehmen, muss er einen QuickResponse-Code scannen. Bei den sogenannten QR-Codes handelt es sich um „2D-Codes, die von Handys, Smartphones und Tablets eingescannt und ausgelesen und in denen Webadressen, Telefonnummern, SMS und freier Text untergebracht werden können.“ Die Yapital-App ist in der Lage einen solchen QR-Code zu entschlüsseln, der von einem POS-Gerät generiert wird. Auf diesem Weg wird die Zahlung initiiert.

Zwischenfazit

Letztlich gibt es viele Anbieter mit ähnlichen Ansätzen. Die hier erwähnten Mobile Wallets machen nur einen Teil der Wettbewerber aus, die um Anteile auf einem wachsenden Markt kämpfen. Zahlungen können über sämtliche Anwendungsangebote abgewickelt werden und viele versuchen bereits Kunden- und Bonuskarten aufzunehmen. Das Google Wallet scheint in dieser Hinsicht international bisher das ausgereifteste Produkt zu sein. Von einem vollumfänglichen Mobile Wallet, wie es zu Beginn (siehe 2.1) beschrieben wird, sind jedoch alle Wettbewerber noch weit entfernt.

Potentiale von Mobile Wallet-Lösungen

Problematisch für Mobile Wallet-Lösungen in Deutschland sind vor allem die bisher geringe Akzeptanz des kontaktlosen Zahlens und die fehlende Infrastruktur. Bezeichnend hierfür ist, dass die Deutsche Telekom AG die Markteinführung von MyWallet 2012 in Polen vorgenommen hat. Diese Entscheidung basiert auf der Tatsache, dass in Polen die am weitesten ausgebaute Mobile-PaymentInfrastruktur in Europa vorgehalten wird. Es gibt mehr als 100.000 POS-Stationen, an denen kontaktloser Zahlungsverkehr für mehr als 14.000 registrierte User möglich ist. In beiden Fällen rechnet man mit ordentlichen Zuwachsraten. Erst ein Jahr später folgte unter anderem in Deutschland und Österreich die Markteinführung. Hinzukommt, dass bis dato bei nur wenigen Handelspartnern die Akzeptanz-Infrastruktur für bereits bestehende mobile Zahlungslösungen zur Verfügung steht. Die Telekom hat diesem Umstand geschuldete Maßnahme ergriffen und Händlern in Deutschland mehrere tausend NFC-fähige POS-Geräte zur Verfügung gestellt.

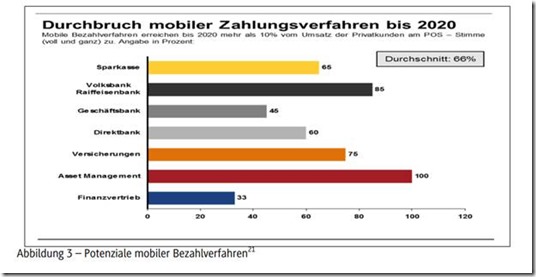

Trotz allem gehen in der Finanzbranche zwei Drittel der Befragten davon aus, dass sich mobile Bezahlverfahren bis 2020 am Markt durchsetzen werden (vgl. Abbildung 3). Das Potential mobiler Lösungen scheint hiernach gegeben. Das Mobile Wallet wird sich aber grundsätzlich der physischen Konkurrenz stellen müssen, die ebenfalls auf dem Mobile Payment-Markt um Anteile bemüht ist.

Eine Abfrage im Einzelhandel zeigt, wie weit der Weg bis zu einer ausreichenden Marktposition noch ist. In Deutschland sind Mobile Payment-Lösungen, wenn überhaupt, mit einem verschwindend geringen Anteil am Einzelhandelsumsatz beteiligt. In Deutschland ist Bargeld bei mehr als 57 % der Konsumenten immer noch das Zahlungsmittel erster Wahl (vgl. Abbildung 4). Hieran lässt sich erkennen, wie schwer alleine Kartenlösungen bis dato um Anteile kämpfen müssen, obwohl die Infrastruktur in Deutschland für diese Art des Bezahlens weit verbreitet ist. Die Finanzbranche geht zwar von einem Durchbruch mobiler Zahlungsverfahren bis 2020 aus, diese müssen sich jedoch zusätzlich gegenüber den etablierten Produkten bewähren und sie in Teilen verdrängen.

Yapital sticht im Vergleich zu den NFC-Applikationen heraus. Grundlegend für das Potential dieser Wallet-Lösung ist die technische Lösung, die bei vielen Benutzern älterer Smartphone-Generationen gut ankommen sollte. Da das mobile Endgerät für die Zahlungsabwicklung nur einen QR-Code auslesen können muss, ist die Zielgruppe zumindest bis dato eine wesentlich größere. Zudem konnte Yapital in Deutschland die Supermarktkette REWE als Partner gewinnen. Diese Partnerschaft ermöglicht nun Zahlungen per Yapital in über 15.500 Supermärkten in Deutschland und 12 anderen europäischen Ländern. Jedoch ergeht es Yapital und anderen Mobile Payment-Lösungen in Deutschland ähnlich wie den amerikanischen Pendants.

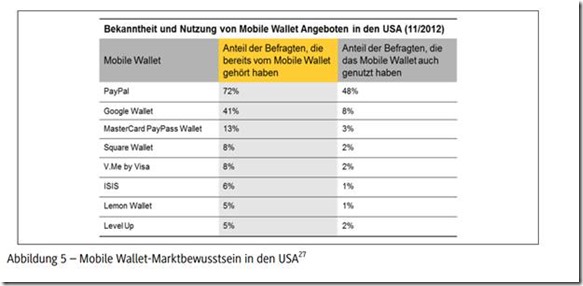

PayPal kämpft in Europa mit ähnlichen Problemen. In Großbritannien konnten zwar einige größere Partner gewonnen werden, was aber bei weitem nicht ausreicht, um mehr als nur eine mögliche Alternative zu konventionellen Zahlungsmitteln zu sein. In den USA sind die Potentiale der PayPal- Lösung ganz andere. Hier konnte PayPal sich vorerst an die Spitze der Mobile Wallet-Bewegung setzen (vgl. Abbildung 5). ISIS beschränkt sich auf die Kunden der drei Telekommunikationsunternehmen, die hinter dem Joint Venture stehen. Kunden anderer Banken können jedoch über den bereits erwähnten „Serve“-Account mit eingebunden werden. Potentiale für den amerikanischen Markt sind durchaus gegeben. Auf dem deutschen und europäischen Markt wächst hingegen das Pendant MyWallet stetig (siehe oben).

Bewertung

Bei einer Umfrage zur Bekanntheit und Nutzung von Mobile Wallet-Lösungen in den USA wurde ersichtlich, dass viele Angebote nur wenigen bekannt sind und alleine PayPal bisher in der Lage war, Bekanntheit auch in eine relevante Anzahl von Nutzern zu wandeln (vgl. Abbildung 5).

Es bleibt festzuhalten, dass ein Markt für den mobilen Zahlungsverkehr besteht und dieser in den kommenden Jahren weiter wachsen wird. Mit dem Durchbruch des mobilen Bezahlens sollte in den nächsten Jahren gerechnet werden. Der Markt ist zunehmend hart umkämpft und nicht jede Lösung, die bisher existiert, wird am Ende überleben.

„Mit Payment allein wird MyWallet [oder jede andere Wallet-Lösung] keine Erfolgsstory.“ Dieser Aussage von Georg von Waldenfels schließen sich die Autoren dieser Arbeit an. Wenn sich eine Wallet-Lösung nur auf die Bezahlung begrenzt, kann sie nicht viel mehr als eine der heutigen EC- oder Kreditkarten, mit denen das kontaktlose Zahlen ebenso möglich ist. Der einzige Vorteil würde dann in der Fähigkeit der Anwendung liegen, mehrere Karten aufzunehmen. Ob dieser Vorteil ausreichen würde ist mehr als fraglich. Mobile Payment per mobilem Endgerät wird sich auf Dauer ohne eine durchdachte Wallet-Lösung nicht auf dem Markt durchsetzen können.

Google Wallet ist aus Sicht der Autoren bereits ein sehr guter Ansatz. Eine Anwendung welche die Teilnahme am Zahlungsverkehr, Online sowie Offline, ermöglicht und in der EC-Karten, Kreditkarten wie auch Kunden- und Bonuskarten hinterlegt werden können. Google hat aber auch erkannt, wie schwer es ist, gegen die konventionellen Zahlungsmittel anzukommen und hat zusätzlich die Wallet Card „erfunden“, um sich weitere Marktanteile zu sichern. Diese Lösung ist ein erwähnenswertes Alleinstellungsmerkmal, da es die beiden Welten miteinander verbindet. Abgesehen von der Wallet Card gehen ISIS und MyWallet in die gleiche Richtung und werden mit einer Ernsthaftigkeit vorangetrieben, die auf durchdachte Applikationen hoffen lässt. Ein großer Vorteil dieser Anwendungen sind die großen Konzerne aus der Finanz- und Mobilfunkbranche, die ISIS und MyWallet etablieren wollen.

In Deutschland versuchen sich zurzeit viele Anbieter mit eigenen Lösungen am Markt zu profilieren. Dies ist für die Unternehmen Chance und Risiko zugleich. Grundsätzlich bieten mehrere Anbieter mit verschiedenen Lösungen auf dem Markt den Vorteil, dass Mobile Payment zunehmend in den Fokus der Öffentlichkeit gerät. Andererseits werden sich nicht sämtliche Lösungen durchsetzen können. Vodafone und die Telekom versuchen sich an Wallet-Lösungen, Rewe ist eine Partnerschaft mit Ya- pital eingegangen und Edeka versucht die eigene Applikation zu fördern, indem eine Zahlungsfunktion integriert wird. Es bleibt abzuwarten ob und wie sich der Markt konsolidieren wird. Ein so vielfältiges Angebot wird sich allerdings nicht halten können.

Zusammenfassend lässt sich sagen, dass einige gute Ideen auf den Weg gebracht wurden. Die verschiedenen Anbieter sollten aber versuchen eine gemeinsame Lösung für ihre Dienste zu finden. Vor allem eine einheitliche Infrastruktur ist nötig, damit der Kunde nicht für jeden Einkauf auf unterschiedliche Verfahren und Anwendungen angewiesen ist. Wenn sich Mobile Payment durchsetzen soll, muss es eine wesentliche Vereinfachung und einen eindeutigen Mehrwert für die Benutzer geben.

* Dieser Text ist 2014 im Rahmen eines Seminars von Professor Dr. Andreas Mitschele im Studiengang BWL-Bank an der Dualen Hochschule Baden-Württemberg Stuttgart entstanden. Dieser Beitrag ist zusammen mit 10 weiteren Beiträgen in einen Band zusammengefasst und im Eigenverlag unter dem Titel „Next Generation Finance – Revolution oder Evolution des Bankgeschäfts?“ erschienen. Die Wiedergabe hier im Blick Log erfolgt mit Zustimmung von Professor Mitschele.

Diese Arbeit enthält umfangreiche Fußnoten und ein ausführliches Literaturverzeichnis. Zur besseren Lesbarkeit im Blog habe ich bei der Editierung für die Blogdarstellung auf die Fußnoten verzichtet. Bei Recherchen und Zitaten bitte immer die Originalarbeit heranziehen, die hier als Komplettband als PDF-Datei heruntergeladen werden kann. Darstellungs- und Formatierungsprobleme mit Abbildungen und Texten gehen allein zu Lasten des Blick Log.

Lesenswert:

http://www.handelsblatt.com/meinung/gastbeitraege/ezb-anleihenkaeufe-draghi-druckt-europa-in-den-bankrott-/11271952.html

Comments on this entry are closed.

{ 1 trackback }