Wenn die Internationale Automobilausstellung IAA am 17. September in Frankfurt am Main die Pforten öffnet, dürfte dies die aufregendste seit Langem werden. Denn die Branche steht vor neuen Herausforderungen: Die wachsende Bedeutung neuer Technologien sowie absehbare Veränderungen im Wettbewerbsumfeld machen bei den einzelnen Unternehmen jetzt tief greifende Weichenstellungen notwendig, die für ihr Schicksal im nächsten Jahrzehnt entscheidend sein werden.

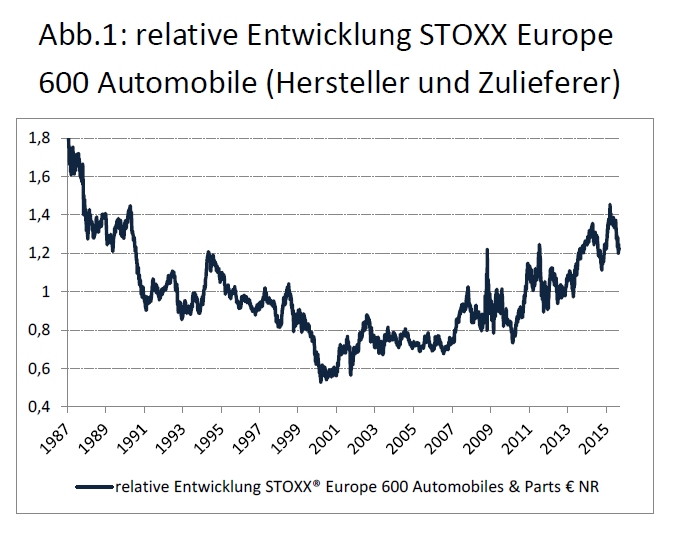

Die vergangenen Jahre waren durch eine „Wiedergeburt“ der Aktien des europäischen Automobilsektors an der Börse gekennzeichnet. Noch in den neunziger Jahren hatte der Sektor den Ruf einer Branche im Niedergang. Überkapazitäten, Qualitätsprobleme und neue aggressive Wettbewerber wie Hyundai Motor aus Südkorea machten den etablierten Herstellern zu schaffen. Kaum einer konnte langfristig seine Kapitalkosten verdienen. Dies hatte zur Folge, dass sich die Titel dieses Sektors bis ca. 2001 deutlich schlechter entwickelten als der Gesamtmarkt (vgl. Abb. 1).

Doch mit der Jahrtausendwende änderte sich das Blatt. Die von vielen Anlegern bereits abgeschriebene Branche erlebte im vergangenen Jahrzehnt in Europa eine Renaissance. Dies zeigt sich auch in der relativen Performance: Nach einer Stabilisierungsphase von 2002 bis ca. 2007 hat sich inzwischen ein relativer Aufwärtstrend zum Markt etabliert.

Allerdings konnten nicht alle Hersteller gleichermaßen davon profitieren. Die einzelnen Regionen und Produktsegmente des Welt-Automarktes entwickelten sich sehr unterschiedlich. Je nachdem, wie gut sich die einzelnen Unternehmen auf das veränderte Umfeld eingestellt hatten, war die Erfolgsbilanz sehr verschieden. Speziell die global gut aufgestellten deutschen Hersteller sowie einige Marktführer im Zuliefererbereich konnten von der Marktdifferenzierung besonders profitieren. Produzenten aus Frankreich, den USA sowie einige aus Japan hatten hingegen schwere Jahre.

Im Einzelnen kristallisierten sich vor allem folgende Trends heraus:

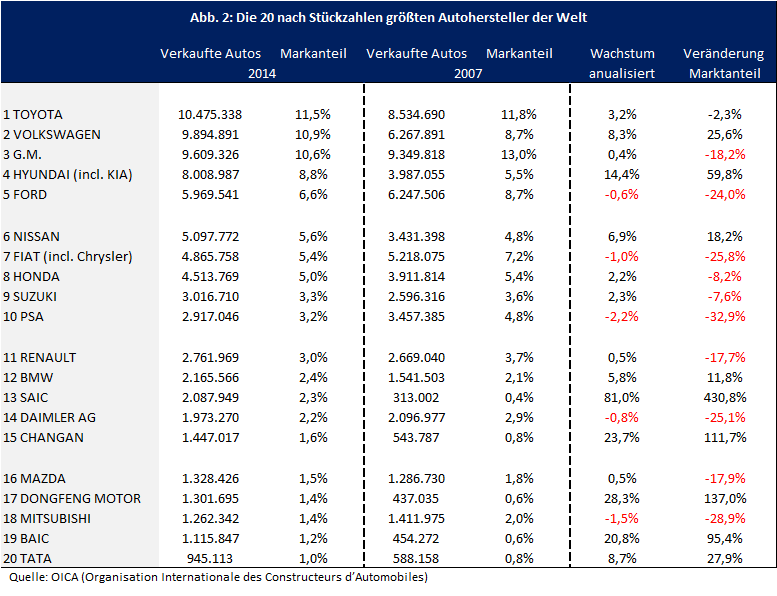

- Insbesondere der Niedergang der einstmals führenden US-Autoindustrie eröffnete Expansionsspielräume für andere Anbieter: Gemessen an Stückzahlen hatte im Jahr 2000 noch General Motors (8,1 Mio.) einen Anteil an der globalen Produktion von 13,9% und Ford (7,3 Mio.) einen Anteil von 12,5%. Damit waren beide mit Abstand die größten Hersteller weltweit. Fehlende Wettbewerbsfähigkeit ließ jedoch ihre Marktanteile sukzessive gegenüber europäischen und asiatischen Wettbewerbern zurückgehen. Den Konjunktureinbruch 2009 in Folge der Finanzkrise überstand nur Ford ohne direkte Staatshilfe; General Motors und Chrysler wären ohne massive Intervention der US-Regierung vom Markt verschwunden. Bis 2014 ist der Anteil von GM auf 10,6% zurückgefallen; bei Ford hat sich der Anteil mit einem Rückgang auf 6,6% sogar fast halbiert. (Anm.: Diese wie auch alle weiteren in diesem Text verwendeten Absatzzahlen und Angaben zu Marktanteilen basieren auf Zahlen der OICA (Organisation Internationale des Constructeurs d’Automobiles)

- Von den etablierten Herstellern aus Europa und Japan konnten aber nur Volkswagen, BMW und Nissan von diesem Niedergang stark profitieren; Toyota konnte den Weltmarktanteil ungefähr halten. Im Gegenzug schlossen Produzenten aus Schwellenländern in die Spitzengruppe auf. Am augenfälligsten ist dabei der Erfolg des südkoreanischen Hyundai-Konzerns, der sich inzwischen auch in den Märkten der entwickelten Länder als Anbieter etabliert hat.

- Der Managementstil bei erfolgreichen Automobilbauern differenzierte sich sehr deutlich von den weniger erfolgreichen Konkurrenten: Sie rückten von einem aggressiven Preiswettbewerb und Kostendrücken ab und stellten das Marken- und Qualitätsmanagement in den Vordergrund. Dies wiederum eröffnete das Potenzial für hohe Margen und Kapitalrenditen.

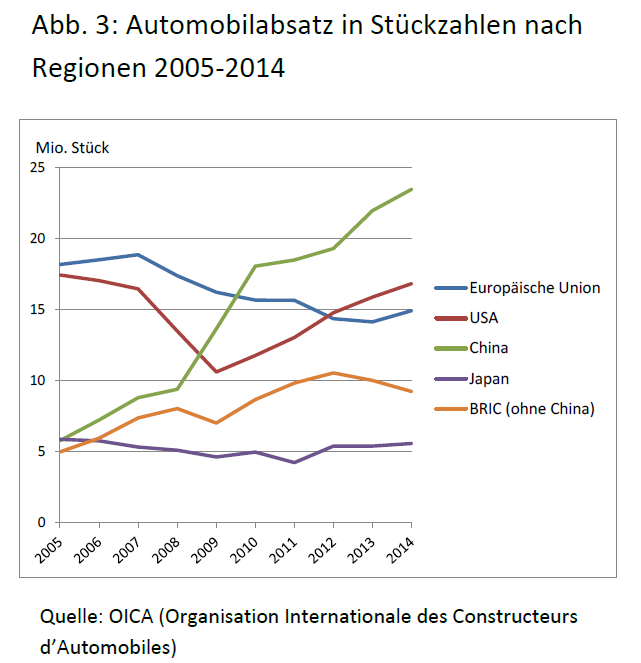

- Die Schwellenländer – insbesondere China – erwiesen sich als attraktive Wachstumsmärkte. Insbesondere das Premium-Segment profitierte stark von der Entwicklung kaufkräftiger Führungseliten, die sich ein ausländisches Nobelauto als Statussymbol zulegen wollten. Speziell in China ging der Boom auch 2013 und 2014 ungebremst weiter, während sich in den übrigen BRIC-Staaten Brasilien, Russland und Indien die Nachfrage in diesen Jahren abschwächte (vgl. Abb. 3). 2014 wurden 26,9% aller Autos in China verkauft (zum Vergleich 2005 8,7%), womit das Land inzwischen der mit Abstand der größte Fahrzeugmarkt der Welt ist. 78% des Wachstums auf dem Weltautomobilmarkt seit 2005 ist alleine auf China zurückzuführen, weshalb das Land nicht nur von der Größenordnung her, sondern auch von der Dynamik für das Wohlergehen des Sektors entscheidend geworden ist.

- Aus Abb. 3 ist ebenfalls ersichtlich, dass die Automobilzyklen in einzelnen Regionen sehr asynchron verlaufen. Während die globale Nachfrage insgesamt – abgesehen vom Finanzkrisenjahr 2009 – relativ gleichmäßig zugelegt hat, waren die Entwicklungen in einzelnen Märkten sehr unterschiedlich. Eine ausgewogene globale Präsenz hat sich als wichtiger Faktor erwiesen, um regionale Schwankungen auszugleichen.

- Viele Automobilbauer entwickelten ihr Finanzierungsgeschäft zu einem lukrativen Geschäftsfeld: Finanzdienstleistungen rund ums Auto sind inzwischen für jeden bedeutenden Hersteller über ein Instrument der Absatzförderung hinausgewachsen und zur wichtigen Ertragsquelle geworden. Allerdings haben auch weitgehend unbeachtet von der Öffentlichkeit die Risikopositionen aus dem Finanzierungsgeschäft deutlich zugenommen.

- Erfolgreiche Zulieferer emanzipierten sich von ihrer Rolle als Lieferant möglichst billiger Bauteile und mauserten sich immer mehr zu Anbietern von Technologiekomponenten. Damit stieg auch ihr Anteil an der Wertschöpfung – und damit verbunden ihre Profitabilität.

Inzwischen ist der Aufwärtstrend jedoch in die Jahre gekommen. Der chinesische Markt zeigt nach den langen Boomjahren deutliche Anzeichen für eine Abschwächung. Dies ist gerade für die Anbieter, die dort bisher sehr stark waren, ein Anlass für Besorgnis. Gerade wenn über großzügige Finanzierungen Kreditrisiken eingegangen wurden, können diese in den kommenden Jahren zu bösen Überraschungen führen.

Weiterhin lassen die absehbare Marktreife vieler neuer Technologien und neue Konkurrenten erwarten, dass sich die Wettbewerbsbedingungen erneut grundlegend wandeln. Die Dynamik der Veränderungen am Automobilmarkt wird sich in den nächsten Jahren noch einmal beschleunigen. Volkswagen-Chef Winterkorn sagte deswegen auf der Entwicklerkonferenz „Change“ seines Konzerns vor wenigen Wochen: „Die eigentliche, die große Bewährungsprobe steht uns noch bevor.“

Wie sich die zu erwartenden Veränderungen im Endeffekt auswirken, ist derzeit noch nicht abzusehen. Es lassen sich derzeit allerdings schon 11 grundlegende Entwicklungen identifizieren, welche die Zukunft der Automobilindustrie bestimmen werden. Entscheidend für die Zukunft der Produzenten wird sein, wie gut sie sich an diese Trends anpassen können. Diese sind im Einzelnen:

- Das Auto wird zunehmend Technologieplattform in einer durch das mobile Internet vernetzten Umwelt.

- Technologiefirmen und Autoproduzenten aus Schwellenländern kommen als neue Wettbewerber hinzu.

- Die Märkte der Schwellenländer verändern sich zuungunsten etablierter Hersteller aus Europa, USA und Japan.

- Der Massenmarkt in entwickelten Ländern wird strukturell schrumpfen.

- Die Positionierung eines Autos als Lifestyle-Produkt und die Zuverlässigkeit werden von entscheidender Bedeutung für die Profitabilität von Automobilfirmen bleiben.

- Das Premium-Segment wird immer umkämpfter.

- Der Verbrennungsmotor wird zunehmend durch andere Antriebsformen ersetzt (Elektromotor bzw. Brennstoffzelle) bzw. ergänzt (Hybridantrieb).

- Assistenzsysteme übernehmen immer mehr Aufgaben des Fahrers. In letzter Konsequenz führt dies zur vollständigen automatischen Kontrolle über das Auto (autonome Fahrzeuge).

- Autohersteller werden zunehmend Dienstleistungen um das Auto anbieten, z. B. Mobilitätskonzepte wie das Carsharing. Ob dies die Rentabilität erhöht, ist jedoch sehr zweifelhaft.

- Das Finanzierungsgeschäft wird für viele Automobilbauer als Ertragsquelle sehr wichtig bleiben. Damit werden aber viele Hersteller zunehmend auch zu Schattenbanken. Ihre operativen Risiken werden damit immer intransparenter.

- Die Rolle der Zulieferindustrie ändert sich vom Teilelieferanten zum Outsourcing-Partner. Damit verschiebt sich der Anteil an der Wertschöpfung wieder zugunsten der Zulieferer.

Dieser Beitrag wird in den nächsten Tagen mit 2 weiteren Beiträgen fortgesetzt, in denen die einzelnen Trends genauer erläutert werden.

Comments on this entry are closed.

{ 5 trackbacks }