Gastbeitrag von Utz Rochus*

Bei den aktuellen Diskussionen um die Finanzkrise, Managergehälter und Staatsbankrotte ist die Betrachtung der Funktion der Geldmärkte, Auswirkungen von Zinsen und alternativen Geldsystemen wichtiger denn je. Die Folgen von perfekter Marktwirtschaft, Globalisierung und unseres Geldsystems sind mit der Euro-Krise und dem ersten innerhalb der EU sozialisierten Staatsbankrott Griechenlands erschreckend deutlich geworden. Jeder EU-Bürger muss nun fürchten, für die Komsumexzesse seines Nachbarn zur Verantwortung gezogen zu werden. Natürlich will man nun erst recht an den positiven Möglichkeiten der Globalisierung teilhaben, denn globale Kapitalmärkte ermöglichen, Kapital innerhalb von Sekunden je nach Renditechance an allen Punkten der Erde anzulegen. Und da wir spätestens im Jahr 2000 gelernt haben, dass wir ein Volk von Aktionären werden sollen und der DAX, NASDAQ und all die anderen, die langfristig immer die besten Gewinne versprechen, müssen wir uns nun mit dem beschäftigen, was uns die Kapitalmärkte als Anlagechance für unser Geld bieten: Aktien, Genussscheine, Zertifikate, Optionen …

Neben der noch einfach verständlichen Aktie wird der Anleger mit einer immer größeren Vielzahl an immer komplexeren Produkten konfrontiert, deren Funktion auch Banker oder Anlageberater kaum erklären können. Hier mangelt es häufig nicht nur an den notwendigen finanzmathematischen Kenntnissen, auch soll dem Kunden nicht mit komplexen Modellen die Anlagelust verdorben werden, schließlich gilt: Wenn die Börsen steigen, dann steigen sie und wenn sie fallen, dann fallen sie.

Wirtschaftswachstum führt zwangsläufig zu Kurssteigerungen, aber häufig auch schon behauptetes zukünftiges Wachstum. Nachrichten wie „Wirtschaftsweise heben Wachstumsprognose auf 2,25% an" oder „Ifo-Index erstmals seit 18 Monaten negativ" beeinflussen Märkte. Doch funktionieren die perfekten Kapitalmärkte, die Börsen, tatsächlich? Warum spiegelt die Entwicklung der Börsen häufig weder den ökonomischen Status, noch die zu prognostizierende Entwicklung wider? Warum kommt es in immer kürzeren Abständen zu Kurseinbrüchen, welche die Marktpreise praktisch über Nacht zusammenbrechen lassen?

In diesem Beitrag wird der Erklärungsversuch unternommen, warum Kapitalmärkte sind wie sie sind und nicht wie sie laut herrschender Markttheorie sein müssten. Hierzu sollen zunächst drei Irrtümer über die Funktion der organisierten Kapitalmärkte (= Börsen) ausgeräumt werden.

Irrtum: Anleger verhalten sich bei der Auswahl ihrer Investitionsmöglichkeiten rational

Würden Sie einem unbekannten Chinesen Ihr erspartes Geld in die Hand drücken, nur weil dieser verspricht, den Betrag in seinem Wachstumsland gewinnbringend für Sie anzulegen?

Das Vertrauen in Menschen ist bei Geldanlagen offensichtlich gering. Anonyme Investitionen über Aktien und Aktienfonds erfreuen sich dagegen größerer Beliebtheit. Ursache ist die geringere Hemmschwelle, da die Börsen mit Transparenz und Handelbarkeit locken. Über den Mittler „Börse" machen Menschen genau das, was sie sonst nie tun würden: Sie legen Geld mittels Mausklick auf den chinesischen Aktienfond in die Hände eines Unbekannten, mehrere tausend Kilometer entfernten Fondmanagers, mit der Hoffnung, dass dieser irgendwie zweistellige Renditen erzielt. Investitionen in konkrete Projekte im direkten persönlichen Umfeld, wie dem neu gegründeten Unternehmen eines Freundes oder die in einen Liquiditätsengpass geratene Bäckerei in der Nachbarschaft, sind dagegen selten geworden. Dieses zutiefst irrationale Verhalten ist kaum zu erklären, da im direkten Umfeld gegenüber entfernten Anlagemöglichkeiten ein erheblicher Informationsvorsprung besteht. Sehen wir aus der Nähe die Risiken deutlicher, während uns Auslandsinvestitionen mit bunten Prospekten sowie der von den Börsen suggerierten Sicherheit und Transparenz schmackhaft gemacht werden?

Irrtum: Informationen schaffen Transparenz

Im regulierten Markt sind mit den Börsensegmenten Entry Standard, General Standard und Prime Standard unterschiedliche Informationspflichten, wie Quartalsberichte oder Ad-hoc-Meldungen, verbunden. Kontrolle über die Einhaltung der Regularien hat neben den Börsenplätzen selbst das Bundesaufsichtsamt für Finanzdienstleistleistungen (BAFIN). Schon die einfache Frage an den obersten Kontrolleur nach dem genauen Inhalt der von Unternehmen im Prime Standard geforderten Quartalsbilanzen führt zum Verweis auf Paragraphen, welche jedoch keine Klarheit schaffen. Erst weitere Nachfragen und Recherchen bringen vorsichtige mündliche Äußerungen, wie diese Anforderung denn möglicherweise zu konkretisieren seien. Kennt die Kontrollinstanz Ihre eigenen Regeln nicht oder sind diese auch für sie nicht mehr praktisch umzusetzen? Wie soll im Sinne des Endverbrauchers Sicherheit und Transparenz geschaffen werden, wenn nicht einmal deutlich ist, was eigentlich konkret zu kontrollieren wäre?

Es gilt: Je mehr Informationen bereitgestellt werden, desto größer ist die Sicherheit für den Anleger. Die Menge an Informationen steigt ständig: Jahresabschlüsse unterschreiten heute selten 60 Seiten. Insbesondere bei nach dem internationalen Rechnungslegungsstandard International Financial Reporting Standards (IFRS) aufgestellten Konzernabschlüssen weist allein der Anhang häufig über 60 Seiten auf. Während sich die nationale Rechnungslegungsvorschrift HGB in Vergangenheit noch in überschaubarem Tempo entwickelt hat, fordert der IFRS-Standard jährlich Änderungen und Ergänzungen der Pflichtangaben. Auch Experten geben zu, dieser Dynamik kaum noch folgen zu können. Der Anleger ist mit dem immer größeren und sich ständig ändernden Informationsangebot überfordert: Einmal verstanden, ist er im nächsten Jahr mit einer noch größeren und strukturell geänderten Datenmenge konfrontiert. Auch das Aktienrecht sorgt für eine ständig steigende Informationsmenge: Allein im Jahr 2010 waren über 100 Änderungen des Aktienrechts zu verzeichnen, welche den Anlegerschutz, beispielsweise mit der bei der Einladung zur Hauptversammlung zu veröffentlichen mehrseitigen Belehrung über Aktionärsrechte, verbessern sollen.

Das Ergebnis sind Einladungen zu Hauptversammlungen mit häufig 40 – 80 Seiten, die vermutlich immer weniger gelesen und verstanden werden. Unternehmen, die den Gang an die Börse geschafft haben, versuchen das Vertrauen ihrer Anleger mit größtmöglicher Informationsdichte zu erwerben. Doch wer ist in der Lage, die Informationsfülle tatsächlich zeitnah systematisch auszuwerten und hieraus Prognosen und Entscheidungen abzuleiten?

Irrtum: Die Börse ist der perfekte Markt, da hier Angebot und Nachfrage frei aufeinander treffen

Die Wertpapierbörsen, wie beispielsweise die Frankfurter Wertpapierbörse, sind die höchst organisierten Märkte weltweit (http://de.wikipedia.org/wiki/Kapitalmarkt). In jedem freien Markt bestimmen Angebot und Nachfrage den Preis. Marktbeeinflussung von außen, wie etwa durch Subventionen, werden von Anhängern der freien Marktwirtschaft mit Hinweis auf die negativen Folgen einer Marktverzerrung kritisiert. Doch an den perfekten Märkten, den Börsen, ist permanente Marktbeeinflussung nicht nur zugelassen, sondern sogar gewollt. So ist jede an der Börse notierte Gesellschaft im elektronischen Xetra-Handel verpflichtet, einen sogenannten „Designated Sponsor" mit dem Handel der eigenen Aktie zu beauftragen, welcher als „Marktmacher" sowohl auf der Angebots- als auch auf der Nachfrageseite den Markt unmittelbar beeinflusst. Auf der Webseite der Börse Frankfurt ist die Aufgabe des „Designated Sponsor" klar definiert:

„Die Hauptaufgabe eines Designated Sponsor liegt in der Bereitstellung von Liquidität für den Handel eines Wertpapiers. Dies tut er, indem er verbindliche Kauf- und Verkaufskurse für die weniger liquiden Werte auf der elektronischen Handelsplattform Xetra stellt und somit Ungleichgewichte zwischen Angebot und Nachfrage verhindert. Investoren finden so leichter einen Handelspartner für ihr Geschäft." (http://www.boerse-frankfurt.de/DE/index.aspx?pageID=44&NewsID=153)

Der Designated Sponsor handelt permanent mit der Aktie und suggeriert Angebot und Nachfrage auch dort, wo keine ist. Er beeinflusst über die Handelstätigkeit den Marktpreis. Wie kann bei solch massiven institutionalisierten Eingriffen in den Markt ein fairer Marktpreis entstehen? Offensichtlich haben die Börsen ein größeres Interesse, das Tempo und das Volumen des Handels zu steigern, als eine tatsächlich faire und transparente Handelsplattform zu bieten.

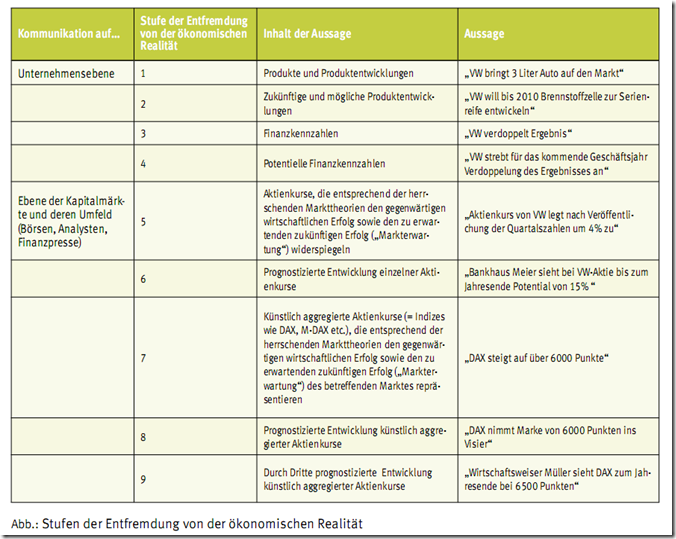

Die abstrakte Sprache der Börsen zeigt die Entfremdung von der wirtschaftlichen Realität

An Artikel wie „DAX nimmt Marke von 6000 Punkten ins Visier" oder „China lässt Euro haussieren" haben wir uns ebenso gewöhnt wie an die Börsennachrichten im TV- Abendprogramm oder die mehrseitigen Listungen von Aktienkursen in den Tageszeitungen.

Warum ist es so selbstverständlich geworden, dass über jede kurzfristige Entwicklung der Börsen in einer Intensität und einer mittlerweile eigenständigen Sprache täglich berichtet wird? Die Berichterstattung lässt vielfach vermuten, es handle sich bei Börsen um eigenständige Lebewesen, als seien Bewegungen des DAX gleichermaßen fundamentale Nachrichten wie Unternehmensnachrichten, welche über die Erstellung von Produkten und Dienstleistungen berichten. Doch schon die Unternehmensnachrichten selbst haben zum großen Teil die banale Ebene der tatsächlichen Produktivität verlassen. Viel häufiger als Nachrichten wie „VW bringt 3 Liter Auto auf den Markt" sind spannende Wirtschaftskrimis von Übernahmen und Kapitalbeschaffung wie „Übernahmeversuch von Porsche – VW gescheitert" oder „Kapitalerhöhung erfolgreich abgeschlossen" zu lesen.

Die höchste Ebene der Loslösung von der ökonomischen Realität ist jedoch nicht in der Beschreibung der Börsen-Iindizes, sondern bei der Beobachtung der Beobachter zu finden, welche in Titelzeilen wie „Wirtschaftsweiser Müller sieht DAX zum Jahresende bei 6.500 Punkten" mündet. Die Frage, was diese Aussage mit der wirtschaftlichen Realität zu tun haben soll und welche Schlussfolgerungen sich aus der Prognose ergeben, ist nicht mehr zu beantworten.

Fazit

- Das tatsächliche Verhalten der Nachfrage ist für einen funktionierenden Kapitalmarkt nicht geeignet: Der Anleger verhält sich eher irrational, wenn er getrieben von der globalen Suche nach bestverzinslichen Anlagemöglichkeiten mittels Börsen in internationale Aktien investiert, ohne deren Rahmenbedingungen und Risiken näher zu kennen. Anleger stehen Anlagemöglichkeiten in ihrem direkten Umfeld tendenziell kritischer gegenüber, da hier die Risiken leichter zu erkennen sind. Die regulierten Märkte der Börsen fördern somit Investitionsentscheidungen zu Gunsten unbekannter Märkte, da sie den erkennbaren Risiken greifbarer Investitionen die Chancen globaler Märkte entgegenstellt. Der das Marktmodell begründende Grundsatz, dass die Nachfrage die bestmöglichen Investitionen sucht und somit die besten Produkte und Märkte fördert, ist somit fern ab jeder Realität.

- Die Börsen sind auch ohne das nicht modellkonforme Verhalten der Anleger keine perfekten Märkte. Sie unterliegen zwar einer Vielzahl an Regularien, werden jedoch durch eine nicht zu überblickende Informationsfülle, mangelnde Prüfbarkeit von Informationen, mangelnde tatsächliche Überprüfung sowie institutionalisierte Eingriffe in den Handel den Anforderungen an einen funktionierenden Markt nicht gerecht.

- Die Sprache der Börsen spiegelt die Loslösung von der Ebene des realen Wirtschaftens wider: Sie haben sich ebenso wie das Geldsystem von ihrer originären Funktion als Handelsplätze zum Austausch von Produkten und Leistungen weit entfernt und beschäftigen sich überwiegend mit sich selbst. Nicht langfristige Investition, sondern kurzfristige Spekulation steht im Vordergrund des Börsengeschehens.

Zu den dargelegten Gründen für das Versagen der Kapitalmärkte kommt ein weiterer: Selbst wenn die beschriebenen Probleme beseitigt werden könnten, funktioniert der Markt nur so lange, wie sich nur wenige Marktteilnehmer modellkonform verhalten. Verkaufen beispielsweise sämtliche Aktionäre aufgrund einer negativen Meldung über die Zukunftsaussichten einer Aktiengesellschaft die betreffende Aktie, so führt dies zwangsläufig zu einer Unterbewertung bis hin zur völligen Wertlosigkeit des Anteilscheins, da dem großen Angebot an Aktien keine entsprechende Nachfrage gegenüber steht. Obwohl die Aktionäre sich modellkonform verhalten, denn das Verkaufen der Aktie ist in dem beschriebenen Beispiel die richtige Reaktion, führt das Verhalten zu einer Unterbewertung der Aktie und somit zu einem nicht modellkonformen Ergebnis, da sich jederzeit durch Angebot und Nachfrage ein dem zu erwartenden Unternehmenswert entsprechender Marktpreis ergeben soll. In das Marktmodell müsste folglich ein weiterer Faktor einbezogen werden: Das Verhalten der Marktteilnehmer selbst. Da es sich hier jedoch um keine eindeutig messbare Größe handelt und dieser Aspekt nicht in eine quantitative Bewertung einfließen kann, führt sich das Marktmodell selbst ad absurdum.

Unternehmer oder Bezieher leistungsloser Einkommen?

Im Unterschied zu Geldbesitz handelt es sich bei Aktien um Unternehmensbeteiligungen. Sind Kapitalrenditen aus Aktien somit eine verdiente Prämie für unternehmerischen Erfolg oder ebenso wie Zinsen als leistungslose Einkommen zu werten? Der klassische Unternehmer versteht seine primäre Aufgabe als Unternehmensführer, gleichzeitig ist er Kapitaleigner. Dagegen definiert sich die Rolle eines Aktionärs, Kommanditisten oder stillen Gesellschafters einzig und alleine über die finanzielle Unternehmensbeteiligung. Die Ausübung eines Stimmrechts in einer Gesellschafterversammlung oder Hauptversammlung einer Aktiengesellschaft als einzige mögliche Aktivität kann kaum als unternehmerische Tätigkeit verstanden werden. Somit sind sämtliche Kapitaleinkünfte als leistungslose Einkommen zu betrachten, die ein Kapitaleigner durch Unternehmen oder Unternehmensbeteiligungen bezieht, in denen er nicht gleichzeitig aktiv tätig ist.

Wie kann eine Marktwirtschaft ohne globale, vom unternehmerischen Handeln entfernten Kapitalmärkte aussehen?

Ohne anonyme und weltweite Investitionen, die keinen konkreten Bezug zum Investitionsobjekt haben, wird die Geldanlage wieder auf die Ebene des unternehmerischen Handelns zurückgeführt. Somit werden leistungslose Einkommen unterbunden und die „Parallelwelt" der Kapitalmärkte ihrer Existenzberechtigung beraubt.

Hieraus könnten positive Effekte resultieren:

Geringeres Wachstum: Unternehmen wachsen langsamer, da sie ihr Wachstum aus den eigenen Gewinnen generieren müssen. Nur durch Anlage suchendes Kapital erzeugte krankhafte zweistellige Wachstumsraten werden verhindert. Der „Wachstumszwang" durch erzwungene Kapitalrenditen sinkt.

Gesunde Selektion: Nur wirklich gesunde Unternehmen wachsen und sichern ihren Bestand, da „Phantasiegebilde" mit bunten Börsenprospekten keinen einfachen Zugang zum Kapital erhalten.

Entlastung der Preise: Die unproduktive Spezies „Investmentbanker" und „Fondsmanager", welche bislang über die in den Produkten enthaltenen Kapitalerträge volkswirtschaftlich mitfinanziert werden, kann an anderer Stelle tätig werden und entlastet die Preise.

Unternehmer werden oder auf leistungslose Einkommen verzichten: Bisherige „Anleger" stehen vor der Alternative, entweder zu richtigen Unternehmern zu werden oder auf ihre leistungslosen Einkommen zu verzichten.

* Zum Autor: Utz Rochus, Jahrgang 1968, Diplom-Kaufmann und Umweltwissenschaftler, ist seit 14 Jahren als Geschäftsführer mittelständischer Gesellschaften in Deutschland tätig. Lebt mit Frau, Kindern und Tieren in der Schweiz. Der Beitrag ist zuerst erschienen in der Zeitschrift Humane Wirtschaft und wurde mit Genehmigung des Verfasser und der Zeitschrift für den Blick Log übernommen. Der Beitrag kann hier als pdf geladen werden.

Der Kapitalmarktexperte Dr. Horst Siegfried Werner sagt zu Recht, daß die Börse der zwingend notwendige Eigenkapitalmarkt für die Wirtschaft ist, auch wenn die Kurse manchmal unverständlich schwanken. Es gibt auch Beteiligungen ohne Kursrisiko; z.B. direkte Beteiligungen an mittelständischen Unternehmen mit guten Renditen von über 7 % und ohne Börsenrisiko.

Dr. Horst Siegfried Werner holt von den Kapitalmärkten für die Unternehmensfinanzierung das Beste heraus, auch wenn manchmal die Märkte „holprig“ sind.

I’m not sure where you are getting your info, but great topic. I needs to spend some time learning more or understanding more. Thanks for fantastic information I was looking for this information for my mission.

Wer sein Geld an der Börse anlegt, muss zwingend davon ausgehen, dass die Kurse nicht durch vollständige Information entstanden sind, und das der Markt falsche Preise stellt.

Wenn er nämlich unter vollständiger Information perfekt funktionieren würde, wäre jede Preisbewegung nur durch neue Information begründbar, und diese wäre rein zufällig, denn sonst wäre ja ihre Vorhersagewahrscheinlichkeit bereits eingepreist.

Die Geldanlage in Aktien wäre bei perfekten Märkten ein reines Lotteriespiel.

Comments on this entry are closed.