Credit Default Swaps (CDS) sind die Finanzinstrumente, die in diesen Wochen die Finanzmärkte an den Rand des Abgrunds schieben können. Dabei ist die hinter diesen Instrumenten stehende Idee durchaus vernünftig und ihr Einsatz sinnvoll.

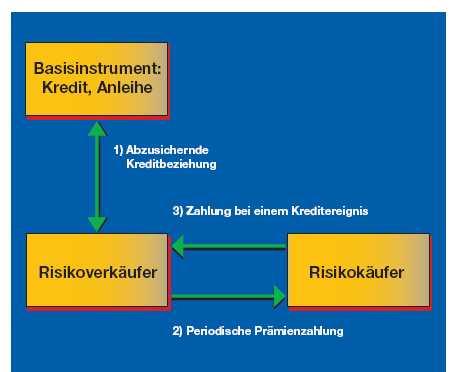

Durch einen CDS kann eine Kreditgeber das Ausfallrisiko quasi von der Kreditbeziehung loslösen und einen Kredit auch dann vergeben, wenn ihm das Risiko dafür eigentlich zu hoch ist und er jemanden findet, der dieses Risiko trägt.

Risiko aus Krediten kann eigenständig verkauft werden

Die separate Handelbarkeit dieser Ausfallrisiken erweitert die Möglichkeiten für die Risiko- und Ertragssteuerung, was insbesondere für Banken von Bedeutung ist. Zudem wird eine breitere Risikoverteilung auch auf jene Sektoren ermöglicht, die selbst nicht als unmittelbare Gläubiger in Kreditbeziehungen in Erscheinung treten können. Das bedeutet im Klartext, dass Unternehmen und Investoren Kreditrisiken gegen Zahlung einer Prämie „kaufen“ können, auch wenn die Kreditvergabe nicht zu ihren Kerngeschäften gehört. So sind auch viele institutionelle Investoren, Versicherungen und Hedge Fonds unter den Käufern zu finden.

Hier liegt aber möglicherweise auch ein Problem dieses Marktes. Es werden Kreditrisiken vor allem deswegen übernommen, um sich damit eine zusätzliche Einnahmequelle zu eröffnen. Es darf aber die Frage gestellt werden, ob die Käufer der CDS stets über ein adäquates Instrumentarium verfügen, die eingekauften Risiken auch vernünftig zu bewerten und verwalten.

Käufer des CDS zahlt bei Eintritt des Kreditereignisses

Tritt nämlich ein sogenanntes Kreditereignis ein, dann ist der Sicherungsgeber verpflichtet dem Sicherungsnehmer eine Ausgleichszahlung zu leisten. Diese Kreditereignisse sind vorher exakt nach bestimmten Standards definiert und umfassen üblicherweise einen Zahlungsverzug oder Zahlungsausfall, einen Antrag auf Insolvenz oder einfach nur eine Verschlechterung der Bonität (z.B. gemessen am Ratin) eines Kreditnehmers.

62 Billionen US$-Markt

Der Markt für diese Instrumente ist in den letzten Jahren gewaltig gewachsen. Nach Angaben des Wall Street Journal sind weltweit Forderungen und Anleihen im Wert von 62 (!) Billionen US$ mit diesen Instrumenten abgesichert.

Ein Grund für das Wachstum hat die Bundesbank bereits 2004 in den Eigenkapitalvorschriften Basel II ausgemacht:

„So steigt mit Basel II der Anreiz, Kreditrisiken auf unregulierte Nichtbanken mit hoher Bonität zu übertragen, da die Eigenkapitalunterlegung nur noch auf das Ausfallrisiko des Kontrahenten

allgemein abstellt und nicht zwischen Banken und Nichtbanken unterscheidet. Das durch

die Übertragung der Risiken freigesetzte regulatorische Eigenkapital kann dann zur

Unterlegung anderer Risiken verwendet werden.“

Allerdings machen CDS auch deswegen Sinn, weil Banken ihr gesamtes Kreditrisikoportfolio mit diesem Instrument viel besser steuern können. Davon profitieren dann auch Kreditnehmer in Handel und Industrie, denen die eigene Hausbank selbst dann einen Kredit verschaffen kann, wenn sie selbst das Risiko nicht tragen will oder tragen darf.

Anleger und Spekulanten haben mit CDS die Möglichkeit haben, Kreditrisiken in Bezug auf einen Referenzschuldner zu kaufen bzw. zu verkaufen, ohne die zugrundeliegenden Anleihen bzw. Forderungen zu kaufen oder zu verkaufen.

Die Bundesbank hat die CDS einerseits positiv bewertet …

„Das Vordringen von CDS kann grundsätzlich einen Beitrag zu größerer Finanzmarktstabilität leisten. Durch eine breitere Verteilung von Risiken auf unterschiedliche Finanzakteure können negative Schocks auf das Finanzsystem tendenziell besser abgefedert werden. So spricht einiges dafür, dass die Märkte für Kreditderivate dazu beigetragen haben, die sich aus der hohen Zahl von Unternehmenszusammenbrüchen in den Jahren 2001 und 2002 resultierenden Belastungen für das Finanzsystem zumindest teilweise zu dämpfen.“

… aber auch Risiken gesehen:

„Andererseits können CDS zu Instabilitäten im Finanzsystem beitragen. So könnten Banken

auch unter dem Druck des Wettbewerbs den gewonnenen Risikospielraum zum Eingehen

neuer Risiken nutzen. Die Übertragung von Risiken auf Akteure außerhalb des Bankensystems,

die über kein angemessenes Risikomanagement verfügen und einer geringeren Aufsicht unterworfen sind, würde dann zu einer Erhöhung der im gesamten Finanzsystem akkumulierten Risiken führen.

Durch den Handel von CDS entstehen darüber hinaus zusätzliche Ansteckungskanäle, die bei größeren Schocks die Gefahr systemischer Krisen möglicherweise erhöhen können. … Insofern könnte der Ausfall eines großen Intermediärs den reibungslosen Handel mit CDS beeinträchtigen.“

Die Bundesbank beschreibt noch weitere Risiken, die insbesondere aus institutionenökonomischer Sicht interessant sind, hier aber jetzt nicht vertieft werden sollen.

Intransparenter Markt

Gehandelt werden die CDS „Over the Counter“, also außerhalb einer Börse direkt zwischen Käufer und Verkäufer.

Mit dem rasanten Wachstum des CDS-Marktes hat sich auch die Palette der möglichen Vertragsbedingungen bei einem CDS-Kontrakt vergrössert. Wichtig sind hier vor allem die Definition des Kreditereignisses, bei dem der Sicherungsgeber eine Ausgleichszahlung an den Sicherungsnehmer zu leisten hat, aber auch die Definition der im Falle der Ausgleichszahlung zu liefernden Titel. Die von der International Swaps and Derivatives Association (ISDA) festgelegten Normen wurden im Laufe der Zeit weiterentwickelt. Derzeit

gibt es z.B. mindestens vier verschiedene standardisierte Umschuldungsklauseln.

Dies erschwert die Transparenz und damit auch die Kontrolle durch die Aufsichtsbehörden. Es gehört nicht viel Phantasie dazu, vorherzusagen, dass sich das in absehbarer Zeit ändern wird und der Handel vielleicht sogar künftig an Börsen erfolgt.

Dies konnte nur ein kurzer Abriss sein. Hier habe ich weitere Informationsquellen zusammengestellt.

Literatur

Monatsbericht Dezember 2004

Risikosteuerung mit Kreditderivaten unter besonderer Berücksichtigung von Credit Default Swaps

FTD: Finanzbranche droht neuer Milliardenschock

Zeit: Das Gift der Spekulanten

Credt Default Swaps – Waffen und Pflugscharen?

Structured Credits – Der heilige Gral des Kapitalmarkts?

Wow. Danke. Das freut mich sehr.

Hi,

ich wollte mich hier nur mal für das geniale Blog bedanken. Es ist mittlerweile zur täglichen Lektüre geworden. Weiter so! 🙂

Grüße

simi 🙂

Comments on this entry are closed.