Ich bin ja im Blick Log und in meiner Berufspraxis ständig auf der Suche nach Ideen, wie Unternehmen sich stärker von ihren Hausbanken emanzipieren können. Dies betrifft insbesondere die Finanzierungspraxis, in der sich Finanzhäuser weiterhin sehr unterschiedlich gegenüber Kreditsuchenden verhalten. So schrieb ich hier im März über einen Mandanten, dessen Bank eine ausgesprochen restriktive Kreditbesicherungspolitik betreibt und so das Wachstum hemmt.

In der Praxis ist aber trotz gegenteiliger Beteuerungen aus der Finanzbranche der Wechsel einer Bank nicht so trivial, wenn es um Finanzierungen geht. Wechselt ein Kunden, weil er bei seiner Hausbank kein Darlehen bekommt, dann gehen in der Regel die Alarmglocken an und beim potentiellen neuen Kreditgeber ist der erste Minuspunkt in der Bewertung ist bereits verbucht.

Hier kann ein Service für Abhilfe schaffen, der erst vor ein paar Monaten gestartet ist und den ich leider noch nicht ausprobieren konnte. Ende vorletzter Woche rief mich aber ein früherer Arbeitskollege an, Constantyn Nieuwenhuis, der zusammen mit Michael Klein das Portal Finpoint gestartet hat. Die Leistungen von Finpoint beschrieb in der letzten Woche Handelsblatt Online:

“Das lästige Klinkenputzen bei anderen Instituten und die Suche nach Alternativen kann er sich jetzt sparen. Zumindest, wenn es nach den Initiatoren von Finpoint geht, einem Online-Marktplatz für Finanzierungen im Mittelstand. Die Plattform führt Unternehmen, Banken und Spezialisten wie etwa Wirtschaftsprüfer und Unternehmensberater zusammen. Der Clou: Die Plattform ist aus Sicht des Unternehmers gestaltet. Er bleibt somit jederzeit Herr des Verfahrens.”

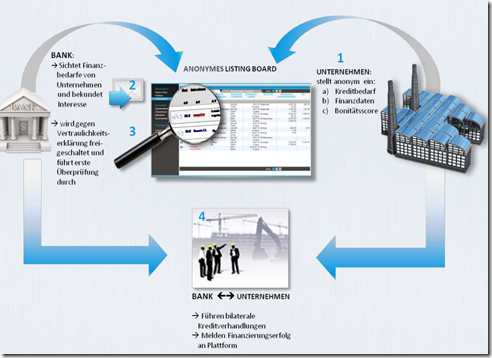

Konkret kann ein Unternehmen über Finpoint seit Anfang des Jahres ein Finanzierungsvorhaben anmelden und die nötigen Daten – Registrierung, Geschäftsabschlüsse, Businesspläne, Kreditbedarf, Sicherheiten – einstellen. Finpoint, versichert Klein, verfüge über einen bankähnlichen Standard bei der Verschlüsselung der Daten. Das Vorhaben des anfragenden Unternehmers wird verdichtet auf eine anonymisierte Zeile im Finpoint-System, auf die Banken Zugriff haben, die vom Unternehmen dafür ausdrücklich zugelassen werden.

Finpoint beginnt im Prinzip dort, wo Smava aufhört. Bei Smava liegt ja bekanntlich die Kreditobergrenze bei 50.000 Euro, was insbesondere kreditrechtliche und regulierungstechnische Gründe hat. Bei Finpoint sollte der Bedarf mindestens 50.000 Euro betragen. Laut Handelsblatt betrug die höchste Einzelfinanzierung 27 Mio. Euro. Constantyn habe ich so verstanden, dass aber nach oben keine Grenzen bestehen.

Der Weg hin zu der Unternehmensfinanzierung ist bei Finpoint anders, als bei Smava. Smava vermittelt für Kreditnehmer eine Vielzahl von Anlegern, die in einen Kredit investieren. Bei Finpoint geben Banken, die zunächst auf die anonymisierten Kreditgesuche reagieren, ein Angebot ab. Während bei Smava der Kreditnehmer den Kreditgebern nicht bekannt ist, werden bei via. Finpoint vermittelten Finanzierungen am Ende die Daten aufgedeckt. Anders geht es kreditrechtlich auch gar nicht. Ausführlich ist das Verfahren in dieser Broschüre (pdf) beschrieben.

Natürlich kann Finpoint keine Garantie geben, eine Finanzierung zu erhalten. Unternehmen sollten ihre Hausaufgaben machen und ihre Daten im Griff haben. Dazu gehört neben den banküblichen Informationen Bilanz, GuV, Selbstauskunft über Vermögen auch eine aussagekräftige Finanz- und Liquiditätsplanung.

Daneben schauen Banken, wie ich hier auf CFO-World geschrieben habe, natürlich auf die Besicherung des Kredits:

“Kern der erfolgreichen Kreditvergabe ist deutlich stärker als vor drei Jahren die Stellung von werthaltigen Sicherheiten für die Bank. Haben viele Banken vor Jahren gern Blankokredite ohne Sicherheiten vergeben, achten sie seit dem Ausbruch der Finanzkrise deutlich stärker auf Qualität der Absicherungen von Finanzierungen. Daher ist es unbedingt empfehlenswert, vor Kreditgesprächen mit Banken eine Bestandsaufnahme der Sicherheiten zu machen, die man stellen kann (siehe dazu auch den Beitrag Kreditsicherheiten geschickter verwalten).“

Wer nicht ausreichend Sicherheiten stellen kann oder andere Bedingungen nicht erfüllt, für den muss bei Finpoint noch nicht Schluss sein, denn Finpoint vermittelt auch Mezzaninekapital. Im Handelsblatt ist dazu zu lesen, dass Finpoint selbst Kapitaltranchen von 50 000 Euro bis zu 250 000 Euro im Angebot hat, die teilweise von Family Offices stammen.

Wie gesagt, ich konnte Finpoint selbst noch nicht für einen Mandanten ausprobieren. Aber das Gespräch mit Nieuwenhuis, die Darstellung auf der Webseite und der Beitrag im Handelsblatt haben mich zumindest sehr neugierig gemacht. Ich hätte hier keine Befürchtung, dass Unternehmen an “dubiose Kreise” vermittelt werden oder gar Konkurrenten Daten öffnen. Der Kunde bleibt anonym im System und bekommt die Anfrage einer Bank. Und er kann das Institute ablehnen, etwa wenn es seine eigene Hausbank ist. Die Bank erhält dann eine Mitteilung und erfährt nichts weiter vom Kunden.

Ich will allerdings noch die Frage klären, ob man auch Banken ausschließen kann. Zwar sehen diese zunächst nur die anonymisierten Daten. Bei einer Vermittlung werden diese dann allerdings offen gelegt. Dann wäre es misslich, wenn ein Unternehmen doch wieder an die eigene Hausbank gerät.

Klar übrigens, dass auch Finpoint selbst Geld verdienen möchte. Nur bei erfolgreicher Finanzierung stellt das Unternehmen eine Provision i.H.v. 0,5% bzw. 2% (Mezzanine) des Finanzierungsvolumens in Rechnung.

Ich habe das Angebot in meine Mindmap “Praxis des New Banking” aufgenommen, weil hier wieder ein Unternehmen einen innovativen Ansatz zeigt, die alten Strukturen im Finanzwesen aufzubrechen. Ich freue mich natürlich über Kommentare von Unternehmen, die bereits Erfahrungen mit Finpoint gemacht haben. Ich denke außerdem, hier können auch Fragen in das Kommentarfeld gepostet werden. Ich werde dann Constantyn Nieuwenhuis bitten, diese zu beantworten.

Comments on this entry are closed.

{ 1 trackback }