Co-Autorin: Prof. Dr. Ekaterina Svetlova

Während Risikomanager im Wesentlichen für organisationsinterne Kontrollen des Risikos zuständig sind, haben sich an den Finanzmärkten auch Unternehmen etabliert, die Kapitalanlegern eine zweckmäßige externe Einschätzung von Ausfall-Risiken versprechen. Am bekanntesten sind die sogenannten Rating-Agenturen.

Dies sind unabhängige Unternehmen, welche die Ausfallwahrscheinlichkeiten von Forderungen der Emittenten von Wertpapieren einschätzen. Sie entwickelten sich in der zweiten Hälfte des 19. Jahrhunderts in den USA, als mit der fortschreitenden Entwicklung der Kapitalmärkte auch die Nachfrage nach unabhängigen Investoreninformationen entstand. Den Durchbruch erlangten Rating-Agenturen aber erst 1936, als die US-Bankenaufsicht in Reaktion auf die damalige Finanzkrise anordnete, dass die Banken nur noch Emissionen und Forderungen mit einem Mindest-Rating übernehmen durften. In den kommenden Jahrzehnten gingen auch Finanzaufseher außerhalb der USA immer mehr dazu über, Ratingurteile als Mindestvoraussetzungen für die Kapitalanlagen bestimmter Investorengruppen vorzuschreiben.

Ratingagenturen unterliegen staatlicher Aufsicht. 1975 legte die amerikanische Börsenaufsicht SEC fest, dass die Rating-Agenturen die Einzigen sein sollten, die die gesetzliche Verpflichtung der Unternehmen erfüllen dürfen, sich bewerten zu lassen, ehe sie für den amerikanischen Kapitalmarkt zugelassen werden. Zugelassen wurden dafür ausdrücklich nur Standard & Poor’s, Moody’s und Fitch Ratings. Damit wurde implizit auch ein Industriestandard für die globalen Kapitalmärkte definiert und dafür gesorgt, dass die 3 genannten Agenturen ein Oligopol bilden konnten, das nach wie vor weltweit den Markt für Ratings dominiert.

Die Agenturen fassen das Ergebnis ihrer Risikobewertung in einer Buchstabenkombination, dem sog. Rating zusammen. Ratings reichen in der Regel von AAA bzw. Aaa (beste Qualität) bis D (zahlungsunfähig). Die Ratings spiegeln dabei zunächst nur eine Rangfolge wider, geben aber keine Aussage über konkrete Ausfallwahrscheinlichkeiten.

Wer jetzt dachte, dass der Verzicht auf exakte Risikomaße und die Bevorzugung von relativen Risikoeinschätzungen möglicherweise zu stabileren Ergebnissen führen würde als die aus der Modern Portfolio Theory abgeleiteten Risikokennzahlen (vgl. hierzu Teil 2), sah sich insbesondere in der jüngsten Vergangenheit besonderen Enttäuschungen ausgesetzt. So waren die letzten Jahre gekennzeichnet von teilweise krassen Fehleinschätzungen sowie massivsten Rating-Änderungen in kürzester Zeit.

Ein Hauptgrund für die Finanzkrise 2007 war, dass Ratingagenturen in USA die Risiken von Wertpapieren zur Immobilienfinanzierung völlig falsch darstellten. Im Nachhinein stellte sich heraus, dass nicht nur fehlerhafte Modelle der Grund für die Fehleinschätzungen waren, sondern auch teilweise bewusste Manipulationen oder Fahrlässigkeit bei der Informationseinschätzung von Analysten. Ratingansätze haben sich damit sehr viel anfälliger für menschliche Fehler gezeigt als quantitative Verfahren.

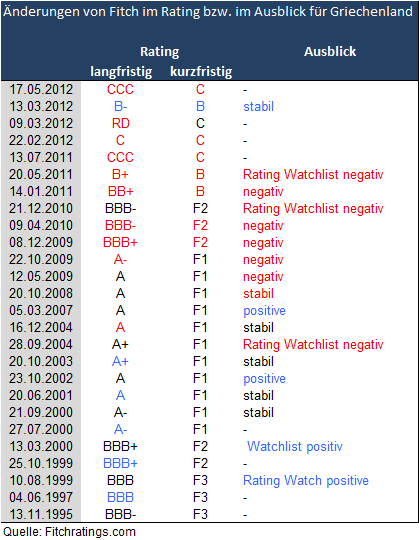

Ein gut dokumentiertes Beispiel für die prozyklische Vorgehensweise der Agenturen sind die Ratingänderungen für Griechenland, hier dargestellt auf Basis der Rating-Änderungen der Agentur Fitch (die Unterschiede zu den anderen Rating-Agenturen sind minimal).

So ging den Downgrades von Fitch ab Oktober 2009 die Enthüllung durch die neu gewählte griechische Regierung voraus, dass das Budgetdefizit bei ca. 12,7% des BIP liegt, sowie die voraussichtliche Staatsverschuldung für 2010 bei 125%. Jedem Analysten mit ökonomischen Grundkenntnissen, der sich zu diesem Zeitpunkt die Entwicklung des Defizits der griechischen Leistungsbilanz von -7,6% des BIP (2006) zu -11,4% des BIP (2007) weiter zu -14,6% des BIP (2008) bis zu -18% des BIP (2009) vergegenwärtigt hätte, müsste klar geworden sein, dass Griechenland nicht nur überschuldet war, sondern auch in nicht durchhaltbarer Weise vom Ausland abhängig war und sich die Situation schon seit Jahren dramatisch verschlechterte. Konsequenterweise wäre eine Einschätzung des Länderrisikos von Griechenland als sehr hoch zu rechtfertigen gewesen. Dennoch wurde nur schrittweise und in Reaktion auf die Bekanntgabe von schlechten Nachrichten das Rating zurückgenommen, bis es auf Ramschstatus war.

Inzwischen ist Griechenland ein Teil der Schulden erlassen worden. Die Wettbewerbsfähigkeit ist deutlich verbessert und die Leistungsbilanz hat sich wieder einigermaßen stabilisiert. Insofern haben sich jetzt die Risiken von Griechenland wieder zwar vermindert, dennoch bleibt das Länderrisiko laut Fitch sehr schlecht. Erst am 14. Mai 2013, nach dem es eine Reihe von guten Nachrichten zu Griechenland gegeben hatte, wurde das Rating vom niedrigsten Stand CCC auf B- angehoben, was aber immer noch einem Junk Bond-Status entspricht. Offenbar erst, wenn sich gute Nachrichten manifestieren, kann anscheinend das Rating erhöht wer-den. Erst nach einer Erholung Griechenlands werden weitere Upgrades kommen, nicht in deren Erwartung.

Am Beispiel Griechenland wird deutlich, dass die Ratingagenturen auf ökonomische Ereignisse vor allem reagieren, sie aber nicht prognostizieren oder versuchen, mögliche Ausfallrisiken im Voraus zu quantifizieren. Der Eindruck drängt sich damit auf, dass Ratingagenturen nicht versuchen, Risikoereignisse und ihre Eintrittswahrscheinlichkeit zu bestimmen, sondern die Ratings im Gegenteil Resultate dieser Ereignisse sind. Dies ist, als würde der Schwanz mit dem Hund wackeln.

Ein weiterer Beleg für die Vorgehensweise einer Rating-Veränderung in Reaktion auf Nachrichten ist der Downgrade von Siemens durch Fitch in Reaktion auf den Managementwechsel vor einigen Tagen. Obwohl die Probleme von Siemens hinlänglich bekannt waren, führt erst der Versuch einer Lösung (Managementwechsel) zu einer Herabstufung. Skurril ist insbesondere, dass Fitch in seinem Begleittext den Managementwechsel selbst als positv einschätzt. Als Begründung für den Downgrade wird angegeben, dass die Aufgabe von Joe Keaser angesichts der Größe und Komplexität sehr schwierig ist. Wenn man dieser Logik folgt, erhöht es das Risiko, wenn man Probleme löst anstatt sie zu verleugnen.

Dennoch bleibt zu fragen, ob Ratings grundsätzlich fragwürdig sind oder nur die Methodik der etablierten Ratingagenturen.

Diese Frage ist schwierig zu klären, weil die Rating Agenturen trotz öffentlicher Kritik nach wie vor sehr intransparent sind, wenn es darum geht, die Methodik zu offenbaren. Allerdings sind z. B. Risikorankings nicht nur bei Ratingagenturen üblich. So gibt es z. B. auch einige Banken, die mittels ihrer auf Scoring basierenden Risikomodelle ihre Kreditrisiken erfolgreich gesteuert haben und in Abschwungphasen keine oder sehr viel geringere Forderungsausfälle hatten als ihre Wettbewerber. Zwar gelingt es auch ihnen nicht, Ausfälle völlig zu verhindern, sie schaffen es aber zumindest, diese zu begrenzen.

Diese Scorings basieren im Wesentlichen auf Erfahrungen von Banken aus der Vergangenheit, mit denen für die Qualität von Kreditnehmern zusammenhängende Faktoren bewertet wurden. Seit Jahrzehnten werden systematisch Informationen gesammelt, die über die Eigenschaften von Kreditnehmern Auskunft geben, die Rückschlüsse auf die Fähigkeit eines Schuldners erlaubten, seinen Verpflichtungen nachzukommen. Bei Banken mit Problemen im Kreditportfolio liegt dies meist daran, dass sie aus geschäftspolitischen Gründen von ihren Kriterien abgewichen sind oder sie aufgeweicht haben, während erfolgreiche Banken sich meist durch eine besondere Stringenz bei der Einhaltung ihrer Scorings auszeichnen.

Insofern scheint es zumindest möglich, Rankings wie Scoring-Verfahren als grobe Richtschnur in der Risikobewertung einzusetzen, sofern ausreichend historische Erfahrungswerte über Risikofaktoren vorliegen. Wenn Risiko-Rankings in der Breite versagen wie bei Rating-Agenturen, liegt dies wahrscheinlich mehr an der unprofessionellen Handhabung dieser Verfahren durch die Rating-Analysten als an den Verfahren selbst. Wenn Ratings so erstellt werden, wie es nach wie vor üblich ist, können sie nur eins: Verwirrung stiften.

Die vorherige Folge mit dem Thema: “Risikofaktor Risikomanagement” erschien am 13.8.2013 in blickog.com.

Die Reihe: „Die große Risikoverwirrung“ basiert auf einer Artiklelserie, die in „Mit ruhiger Hand“ zwischen Mai und Juli 2013 erschienen ist. Sie wurde für „blicklog“ noch einmal überarbeitet. Die Orginaltexte stehen in einer Sonderausgabe als Download zur Verfügung. Zu diesem Thema haben beide Autoren auch in der Reihe „Karlsdialoge“ ein Gespräch mit Patrick Breitenbach geführt, das als Podcast zum Download zur Verfügung steht.

Quellen: Fitch veröffentlicht historische Länderratings unter www.fitchratings.com/…/ratings/sovereign_ratings

Zu Ratingagenturen vgl. auch „Ausgeratet: Ratingagenturen am Pranger“ http://www.daserste.de/information/wirtschaft-boerse/plusminus/sendung/wdr/2013/plusminus0515-126.html sowie Rating agencies must improve transparency von Brooke Masters (Financial times vom 22. März 2012) http://www.ft.com/intl/cms/s/0/eb707cb6-743c-11e1-9951-00144feab49a.html#axzz2aQO0lAGi

Comments on this entry are closed.

{ 1 trackback }