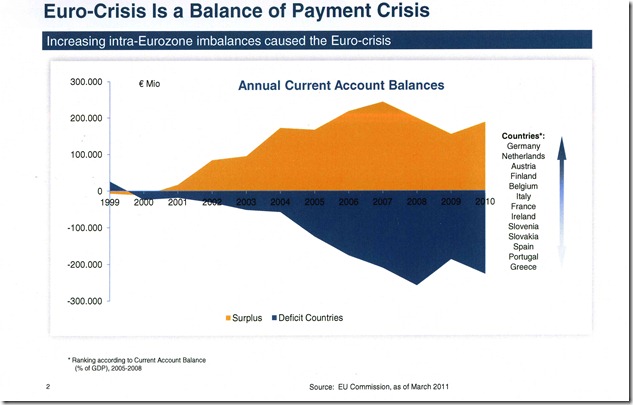

Ein Grafik sagt manchmal mehr als 1.000 Blogeinträge, mir jedenfalls. Vorvergangene Woche hatte ich bei einem Besuch in Frankfurt Gelegenheit mit Johannes Müller zu sprechen, dem Chefökonom der Kapitalanlagegesellschaft DWS Investments. Es ging dabei natürlich auch um die Frage der Europolitik und den Streit, wie man da raus kommt. Müller zeigte mir in dem Gespräch die folgende Grafik, die mir als Nicht-Makroökonomen jedenfalls besser als jede andere Darstellung einen Kern der Krise im Euro-Raum erklärt:

Zu sehen ist darin nichts Neues. Es sind darin lediglich die aktuellen jährlichen Leistungsbilanzdefizite (Balance of Payment) aller Euro-Staaten (tabellarisch gibt es das hier) in einer kumulierten Form dargestellt. Ohne hier auf die Feinheiten des Aufbaus der Berechnung oder gar des Target-Streits einzugehen (siehe dazu Lesehinweise), zeigt der obere Teil die jährlichen kumulierten Salden der Überschussländer und der untere Teil die Defizitländer*.

Die Erkenntnisse, dass diese Defizite bestehen, sind mindestens so alt wie der Euro. Und die Leistungsbilanzdefizite erklären allein nicht die Ursache der Eurokrise. Sie helfen aber beim Verstehen der aktuellen Ereignisse. Die Leistungsbilanz als Teil der Zahlungsbilanz fasst die Ergebnisse der Wirtschaftsaktivitäten eines Landes mit dem Ausland auf einem hoch aggregierten Niveau zusammen. Wenn ein Land durch Staat, Privatpersonen oder Unternehmen (verkürzt gesagt) mehr Waren und Dienstleistungen importiert als exportiert, dann muss dies grundsätzlich kein Problem sein, wenn dies entsprechend finanziert werden kann. Wenn ein Wirtschaftssubjekt oder ein Wirtschaftsraum mehr verbraucht als herstellt bzw. an Leistungen für andere erbringen kann, dann benötigt es/er dafür eine Finanzierung. Das ist trivial und gilt für einzelne Bürger, für Unternehmen und letztlich auch für Staaten und ganze Wirtschaftsräume. Der Wirtschaftsraum Inland (bestehend aus Staat, Unternehmen, Banken, Bürgern etc.), der aus welchen Gründen auch immer ein Defizit produziert, muss dies durch einen Kapitalimport finanzieren, also vereinfacht gesagt durch die Kreditaufnahme im Ausland. Alternativ oder ergänzend kann der Wirtschaftsraum nicht rückzahlbare Transfers (vulgo Schenkungen) erhalten.

Normalerweise erfolgt die direkt oder indirekte Finanzierung über den Kapitalmarkt (= Kapitalimport) und über ausländische Banken, die somit Kapital in die Defizitländer exportieren. Sind die nicht mehr bereit dazu (oder verlangen zu hohe Zinsen), dann erfolgt die Finanzierung in der Eurozone über andere Mechanismen, derzeit vor allem (ebenfalls verkürzt dargestellt) über das Target-System der Europäischen Zentralbank. Ob und welchem Umfang daraus Risiken entstehen ist Gegenstand des sogenannten Target-Streits. Ich komme übrigens zu dem Ergebnis, dass daraus selbstverständlich Risiken entstehen, wenn auch längst nicht in der Höhe der Target-Salden. Aber das können andere viel besser vertiefen (siehe dazu unten die Literaturliste zum Target-Streit).

Zurück zu der Grafik. Wie so häufig bei ökonomischen Fragestellungen ist es nicht so einfach herauszufinden, ob Ökonomen in den Leistungsbilanzdefiziten ein Problem sehen. Exemplarisch dazu der ehemalige Bundesbankpräsident Axel in Weber in einer Rede 2011:

“Anders als es die öffentliche Diskussion bisweilen suggeriert, stellen selbst anhaltende Überschüsse oder Defizite der Leistungsbilanz nicht unbedingt ein Problem dar. Technisch betrachtet reflektiert die Leistungsbilanz die Differenz zwischen der öffentlichen sowie privaten Ersparnis eines Landes und seinen Investitionen. Länder, in denen mehr gespart als investiert wird, exportieren einen Teil ihres Kapitals ins Ausland, verzeichnen Leistungsbilanzüberschüsse und erhöhen so ihr Auslandsvermögen. Länder, die mehr investieren, als sie sparen, müssen sich Geld im Ausland leihen und verzeichnen Leistungsbilanzdefizite. Und ebenso wie für uns Bürger gilt: Es gibt a priori keinen Grund, warum Volkswirtschaften als Ganzes nicht Sparer oder Investoren sein können.”

“Im günstigen Fall,” schreiben Heinemann und Jopp in Wege aus der europäischen Schuldenkrise “spiegelt das Leistungsbilanzdefizit die hohe Wachstumsperspektive eines Landes im Aufholprozess (Catching up) wider. Weil dieses Wachstum nicht alleine aus interner Ersparnis finanziert werden kann, importiert das Land zur Finanzierung seiner Investitionen über eine negative Leistungsbilanz Kapital. Mit diesem „guten“ Defizit ist die betreffende Ökonomie in der Lage, die (private oder öffentliche) Auslandsschuld aus den wachsenden Exporterlösen zu finanzieren. Im „schlechten“ Fall ist die defizitäre Leistungsbilanz hingegen Ausdruck einer geringen Wettbewerbsfähigkeit und damit ein Problemindikator. Zu hohe Defizite gefährden die Solvenz dieser Ökonomie, weil der wachsenden Auslandsverschuldung keine wachsende Exportfähigkeit entspricht.”

Gutes oder schlechtes Defizit? Hier können Ökonomen jetzt endlos eine Debatte weiterführen. Ich schaue da – trotz der gelegentlichen Vorwürfe von Makroökonomen durch meine Mikro bzw. betriebswirtschaftliche Brille drauf. Und meine betriebswirtschaftliche Denke sagt mir: Es ist grundsätzlich überhaupt kein Problem, wenn sich ein Wirtschaftssubjekt verschuldet oder ein Defizit in welcher Form auch immer produziert. Aber hinter dem Defizit sollte ein Wert stehen, der im Zweifel die Finanzierung dieses Defizits absichert. Außerdem muss jemand freiwillig bereit sein, dieses Defizit zu finanzieren.

Abstrakt gesehen geht es stets um die Frage unter welchen Bedingungen gibt ein Wirtschaftssubjekt (Einzelperson, Unternehmen, Bank, staatliche Institution etc) freiwillig einem anderen Subjekt Geld, um was auch immer damit zu finanzieren. Die einfache Antwort ist: Solange es in Gegenwart und Zukunft solvent ist, also wenn ich das Geld nebst Zinsen zurück erhalte. Die etwas kompliziertere Antwort lautet: Wenn der erwartete Gegenwartswert der Rückzahlungen eines Kredits mindestens dem Wert des gegebenen Betrags bzw. dem Nutzen alternativer Verwendungen entspricht, dann bin ich bereit jemanden Geld zu geben.

Aber genau hier hapert es seit Monaten. Kaum jemand ist derzeit zu den aus der Vergangenheit gewohnt niedrigen Zinsen zur Finanzierung der Defizite der PIIGS-Staaten bereit. Deswegen werden Ersatzfinanzierungsinstrumente eingesetzt und weitere diskutiert. Und es ist sogar noch extremer, denn aus den Krisenländern fließt zusätzlich Geld nach Deutschland ab und wird etwa in den als sicher angesehenen Bundesanleihen geparkt. Ob die Eurokrise deswegen eine Zahlungsbilanzkrise ist, vermag ich nicht zu beantworten, denn andere Länder wie Großbritannien oder die USA weisen seit Jahren sehr hohe Defizite auf, haben aber derzeit keine Probleme mit der Finanzierung.

Wenn diese Grafik einen von mehreren Kernen der Eurokrise aufzeigt, dann erklärt mir das zumindest, warum die Debatte über Pro- und Contra-Austerität aktuell nur beschränkt hilfreich ist. Diese Debatte blendet nämlich bestimmte Probleme aus, wenn es nur um die Forderungen nach lockerer Geldpolitik, höherer Staatsverschuldung und die Inkaufnahme von Inflation geht. Ebenfalls greift die Argumentation der Austeritäts-Anhänger zu kurz, weil ein einfaches Spardiktat ebenfalls nicht hilft, die oben vorgenannte Problematik zu beheben. Aber dazu komme ich in einem anderen Beitrag.

Lesehinweise

* Es gibt diese Daten auch hier in Tabellenform von Eurostat oder hier, um eigene Sortierungen zu machen. Ob das nun genau zur Grafik passt, habe ich nicht geprüft. Hier geht es ja auch nur um die grundsätzlichen Konsequenzen daraus.

Definition Leistungsbilanz gem. Eurostat: Die Leistungsbilanz umfasst die Handelsbilanz (Exporte minus Importe von Waren und Dienstleistungen), den Saldo der Erwerbs- und Vermögenseinkommen (wie zum Beispiel Zinsen und Dividenden) und den Saldo der laufenden Übertragungen (wie zum Beispiel Entwicklungshilfe). Die Leistungsbilanz bildet zusammen mit den beiden Teilbilanzen Vermögensübertragungen und Kapitalbilanz die Zahlungsbilanz. Die Zahlungsbilanz erfasst für einen bestimmten Zeitraum wertmäßig alle Transaktionen zwischen Inländern und Ausländern und gibt Auskunft über die ökonomische Verflechtung einer Volkswirtschaft mit dem Ausland. Grundlage ist die Richtlinie des Internationalen Währungsfonds (IWF) über den Aufbau der Zahlungsbilanz

Detailliertere Informationen gibt es über diese Einstiegsseite von der EZB: Latest monetary, financial markets and balance of payments statistics. Zur Berechnung der Balance of Payments siehe diese Dokumentation des IWF: Balance of Payments Manual

siehe auch Ökonomenstimme: Leistungsbilanzdefizite, Leistungsbilanzüberschüsse, Ungleichgewichte und ökonomische Krise

Zum Target-Streit

Der unter Ökonomen bekannte Target-Streit ist für Außenstehende und auch für mich schwer nachvollziehbar. Henry Kaspar hatte dazu im letzten Jahr einmal geschrieben:

“Viele Kommentatoren scheinen mir zu sehr darauf versessen, Sinn Fehler oder gar Inkompetenz nachzuweisen, während Sinn zu sehr versessen darauf scheint, keine Fehler einräumen zu wollen, selbst bei eher nebensächlichen Bestandteilen seines Arguments. Die Substanz der Debatte droht dabei unterzugehen.”

Ansonsten gibt es Abrisse dazu hier:

FTD Wirtschaftswunder: Schluss mit dem Target-Rumgejammer oder Erscheint Euch ständig der Untergang des Abendlands im Traum?

Kantoos: Wo Hans-Werner Sinn recht hat – und wo nicht

Wirtschaftsdienst: Anmerkungen zum Target2-Streit

Wirtschaftswurm: Die Target-2-Salden sind nicht nur Symptom

Kantoos: Wie eine berechtigte Kritik an Target-2 aussähe

Voxeu: TARGET imbalances: Financing the capital-account reversal in Europe

Handelsblog: Die Kehrtwende, die keine war – die Bundesbank und Target2

Herdentrieb: Wie hältst Du’s mit Target 2 – Bundesbank edition

INSM: Warum es „Sinn“ macht sich mit Target2 zu beschäftigen

FAZ: Standpunkt von Jens Weidmann: Was steckt hinter den Target2-Salden?

Erst einmal vielen Dank für die vielen interessanten und anregenden Kommentare. Ich werde davon einige Ideen in einem Folgebeitrag verarbeiten, den ich hoffentlich am kommenden Wochenende schreiben kann.

Du benutzt auch die Rhetorik dass niemand den PIIGS Geld leihen will. Es eine Frage des Preis bzw Zins.

Aber klar hast du Recht, dass da so eine Art Flight-to-Quality Effekt innerhalb der Eurozone passiert. Normalerweise geschieht sowas zwischen Corporates und Staatsanleihen, und der Staat darauf einsteigt wandert das Geldangobt zu ihm, was dann zum Crowding-Out führt. Die Antwort des Staats ist (a) via Konjunkturpramme seine Vorteile an die finanzgeplagten Unternehmen weiterzugeben, oder (b) seine Geldnachfrage zu drosseln oder sogar negativ werden zu lassen.

Nach dieser Logik müsste Deutschland (a) Geld irgendwie in die PIIGS transferieren, oder (b) seine Geldnachfrage drosseln bzw sogar Schulden aggressiv reduzieren.

„Massives Auseinanderlaufen der Wettbewerbsfähigkeit und Leistungsbilanz-Ungleichgewichte zerstören eine Währungsunion und müssen beseitigt werden. Das geht aber nicht einseitig. Nur wenn die Überschussländer bereit sind, Defizite zu machen, also den bisherigen Defizitländern ihre Überschussposition zu überlassen, können letztere ihre wirtschaftliche Lage normalisieren und ihre Schulden zurückzahlen. Verweigert sich das größte Überschussland dem, muss die Währungsunion früher oder später zerbrechen.

Leistungsbilanzsalden haben nichts mit dem „Sparwunsch“ eines Landes oder mehrerer Länder zu tun, sondern mit realen Faktoren, von denen die internationale Wettbewerbsfähigkeit der wichtigste ist. Leistungsbilanzdefizite lassen sich ohne vollständigen Zusammenbruch der Konjunktur und ergo der Importe oder/und über eine starke Abwertung nicht in kurzer Zeit beseitigen.

Das schafft ein temporäres Finanzierungsproblem, das gelöst werden muss. Wer es löst, ist nicht entscheidend. Wohl aber, dass die Ursachentherapie im Defizit- und im Überschussland angepackt wird. Geschieht das alles nicht, und gibt das Überschussland seine Position nicht auf, muss es am Ende auf seine Forderungen verzichten. Sie sind uneinbringbar. Ob der Staat oder Private betroffen sind, ist weniger bedeutsam als die Frage, wie viel Schaden bis dahin in den beteiligten Ländern angerichtet worden ist.“

http://das-blaettchen.de/2012/06/das-deutsche-kapital-und-die-krise-des-euro-ii-12634.html

Würden Sie wenigstens zugeben, dass die Krise nur gelöst werden kann, wenn die ÜBERSCHUSSLÄNDER gewillt sind ihre Überschusspositionen abzubauen.

Spanien, Griechenland , … haben investiert und wollen produzieren.

Jetzt können die Waren in Deutschland nicht abgesetzt werden, weil die Arbeitsproduktivität in den letzten 20 Jahren um 50% gestiegen ist, aber die Löhne nur um 0%.

Die Eurokrise ist eine Krise der Verteilung der Einkommen.

Das Absurde.

Mit dem Fiskalpakt, werden Experten entscheiden dürfen, was ein strukturelles Defizit ist, wie hoch es ist.

Und sie dürfen dann die Sozialhilfe kürzen.

Damit auch die Entlohnung.

Also die Verteilungsrelationen.

Es wird Benzin ins offene Feuer gegossen.

Letztlich ist das ein ziemlich durchsichtiger Komplott.

Die gegebene Einkommensverteilung zu Gunsten einer kleinen Elite verfassungsrechtlich abzusichern.

Frau Merkel hat nicht nur das Parlament belogen.

Welcher Bundestagsabgeordnete hat gerade den Krediten an Spanien zugestimmt.

Was soll mit diesem ASSMUSSENPLAN 2 bezweckt werden?

Assmussenplan 1 war das mit den 500 Milliarden Euro – Hilfen am Haushalt vorbei.

Wenn der Fiskalpakt im Parlament verabnschiedet wird, habe ich das Vertrauen in die Demokratie verloren.

Wer weiss vielleicht ist das der höhere Sinn.

Ein neues 1933?

Sehr schöne Darstellung. Obwohl die Interpretation der Krise plausibel als Krise durch Leistungsbilanzbilanzungleichgewichte interpretiert werden kann — diese Sicht findet sich seit Jahren in den Kolumnen von Martin Wolf in der FT, aber auch bei Krugman, bei Sinn u.a. — taucht diese Sicht in der öffentlichen Diskussion in Deutschland nicht auf. Das ist zumindest mein Eindruck, u.a. auch aus Deutschlandfunk-Interviews und Diskussionsrunden, auch aus den letzten Bundestagsdebatten (Protokolle gibts hier: http://suche.bundestag.de/plenarprotokolle/search.form). Ende März verkündete Westerwelle im Bundestag, die Ursache der Krise seien zu hohe Schulden gewesen. In Griechenland ja, aber sonst eben nicht.

Axel Weber blendet mit seiner Sicht eine ganze Reihe von Problemen mit dem Leistungsbilanzungleichgewichten einfach aus. Natürlich sind diese Ungleichgewichte für sich kein Problem, wenn sie allerdings über Jahre bestehen bleiben, werden sie zum Problem, weil sie die NIPA (Net Investment Position Abroad) erhöhen. Die großen Staatsschuldenkrisen waren eigentlich immer Krisen, die mit der über Jahre kumulierten Auslands(!)verschuldung zusammenhingen. Die Amerikaner haben sich übrigens immer auf die Art gerettet, dass die ROI von Ausländern in den USA immer niedriger waren, als die Auslandsanlagen der Amerikaner im Ausland. Webers Sichtweise hängt mit seiner idelologischen Verblendung der effizienten Märkte zusammen: Wenn die Ungleichgewichte vom Markt erlaubt werden, dann sind diese auch begründet. Das ist aber ein Zirkelschluss. Tatsächlich hat man es hier aber mit einem Marktversagen zu tun.

Das Südeuropa jetzt in die Krise gerät, hat übrigens auch mit einem anderen Aspekt zu tun: Die Leistungsbilanzdefizite haben sich über Jahre kumuliert. Jetzt sind innerhalb kürzester Zeit nicht nur die Kapitalflüsse versiegt, gleichzeitig sind von den Gläubigern die Forderungen fällig gestellt worden. Diese Volkswirtschaften sind in der Situation des Unternehmers, der nicht nur keine Finanzierung bekommt, sondern auch alle Kredite sofort fälliggestellt werden.Keine Volkswirtschaft in der Welt ist in der Lage, sich so schnell anzupassen.

Die andere Seite der Medallie sind die Sparleistungen in den Überschussländern. Dieses Sparen mit Kapitalexport ist ebenfalls kein Zeichen einer gesunden Wirtschaft, da es daraus resultiert, das die Wirtschaftsleistung nicht komplett im Inland konsumiert wird, das Land als ganzes also unter seinen Verhältnissen lebt. Für Deutschland kann man sicher die zunehmende Vermögenskonzentration als Teil des Problems identifizieren, weil dem akkumulierten Kapital offensichtlich nicht genügend Kreditnehmer gegenüberstehen. Eine graduelle Umschichtung der Besteuerung von Einkommensgruppen mit hoher Konsumquote auf Einkommensgruppen mit niedriger Konsumquote würde zum Beispiel helfen, die Ungleichgewichte abzubauen.

Der Punkt der fehlt und wieso eben auch oben genannte länder USA und England „kein“ Problem haben, ist die eigene Währung…

@Martin Burch

Das ist etwas zu einfach gedacht. Wenn man eine eigene Währung hat, aber die Verschuldung aus den Leistungsbilanzdefiziten in Fremdwährung, hat man ein immenses Problem. Die einzige veritable Ausnahme ist hier die USA.

Für Länder mit eigener Währung würde früher oder später ein Kursverfall der eigenen Währung eintreten, der die Leistungsbilanz wieder ausgleichen würde. Die Angleichungsmechanismen funktionieren aber schon seit 20 Jahren nicht mehr, weil die Wechselkurse mehr durch Spekulation als durch echte Währungsströme bestimmt werden. Es ist bedeutender, was der durchschnittliche Bankmitarbeiter glaubt, wie sich die Kurse entwickeln, als wie die Volkswirtschaftlichen Daten wirklich sind. Auch hier liegt ein großflächiges Marktversagen vor.

Bei Ländern im Währungsverbund würde im Inland irgendwann einfach das Geld knapp werden. Die selbe Logik galt auch in den DM Zeiten in Deutschland. Im Prinzip kann man die Grenzen dann auch beliebig ziehen: Jedes Bundesland ist ein Leistungsbilanzüberschuss oder -defizitgebiet, jede Stadt, jeder Straßenzug, jeder Haushalt. Wenn das Geld ausgeht, ist der kumulierte Überschuss negativ.

Der Konstruktionsfehler im Euro liegt in der Möglichkeit der Geschäftsbanken zum Zwecke der Staatsfinanzierung bei ihren eigenen Nationalbanken Geld zu schöpfen. Damit lässt sich die Geldmenge erhöhen, so das in den Defizitländern das Geld nicht ausgeht.

Moin Arne,

ich bin da ganz bewusst zögerlich, weil ich möglichst die Erklärungen ohne Wertungen haben möchte. Die Mechanik Defizit und Bedarf nach Finanzierung dieses Defizits (durch Kredite oder Transfers) ist ja ziemlich eindeutig und dürfte von niemanden bestritten werden.

Den Unterschied zwischen guten und schlechten Leistungsbilanzdefiziten hast du gut herausgearbeitet. Aber warum bist du so zögerlich, diese Unterscheidung auf die Krisenländer anzuwenden? Griechenland sieht ja nun wirklich nicht wie ein Wachstumstiger aus.

Comments on this entry are closed.

{ 8 trackbacks }