In einem aufgrund des Umfangs zweigeteilten Beitrag will der Blick Log tiefer in das Gift der Banken eindringen, das viele Institute gern in einer Bad Bank entsorgen wollen. Im ersten Beitrag geht es um die Frage, was grundsätzlich in den Bankbilanzen steckt. Der morgen erscheinende zweite Teil versucht die Frage zu beantworten, wie giftig das Gift tatsächlich ist.

Sehr intensiv wird in diesen Wochen über das Bad Bank System diskutiert. Dabei geht es stets darum, dass eine von wem auch immer finanzierte Spezialinstitution von den Banken bestimmte Vermögenstitel (hier Assets genannt) gegen einen festzulegenden Preis erwirbt. Solche Vermögenstitel können im Prinzip alle möglichen Positionen sein, die auf der Aktivseite einer Bankenbilanz zu finden sind. Dazu gehören auch die umgangssprachlich als toxische Wertpapiere bezeichneten Assets.

Unter diesen toxischen Assets werden, sofern sie überhaupt erklärt werden, meist Asset Backed Securities und ihre Schwester und Tochterinstrumente verstanden. Dazu gehören beispielsweise die CDOs[1], die dieser Blog in einem Beitrag bereits vorgestellt hat. Gemeinsames Kennzeichen der toxischen Wertpapiere ist, dass am Beginn ihrer Verwertungskette originäre Forderungen gegen bestimmte Schuldnergruppen gehören, wie z.B. Forderungen gegen Kreditkartenzahler, Hausbesitzer oder Firmen.

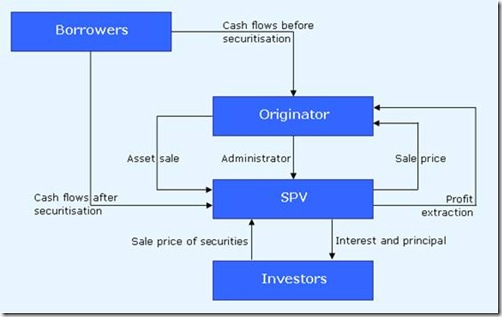

Diese Forderungen werden nach bestimmten Kriterien in einem neuen Asset gebündelt. Die Zahlungen (Tilgung und Zinsen) aus den originären Forderungen werden dann an den Inhaber des neuen Assets weitergeleitet. Bestimmte Sondertransaktionen, die z.B. variable Zinsen in feste Zinsen umwandeln können dabei das Bouquet anreichern, ändern aber am Grundprinzip nichts, das in der folgenden Abbildung dargestellt ist.

Abbildung 1: Grundprinzip eines Kreditderivats (Quelle: Wikipedia)

In einem Beitrag am 15.1.09 hat der Blick Log dargestellt, dass die Bewertung dieser Assets in den Bankbilanzen derzeit hohe Schäden anrichten, weil aufgrund der niedrigen Marktbewertungen der Kreditderivate hohe Abschreibungen erforderlich sind[2].

Hohe Risikoprämie unterstellt hohes Ausfallrisiko

Die niedrigen Marktbewertungen haben zwei wesentliche Ursachen.

1. Hohe Risikoprämien aufgrund der stark zugenommenen Unsicherheit, man könnte auch sagen aufgrund der Angst.

2. Illiquidität der Märkte aufgrund des Rückzuges vieler Marktteilnehmer von den Kreditmärkten.

Selten wird bisher die Frage diskutiert, ob die Ausfälle der originären Forderungen, die mit den hohen Risikoprämien implizit unterstellt werden, tatsächlich so eintreffen können[3]. Hier liegt klar ein Kritikpunkt in der öffentlichen Debatte.

Ähnlich wie vor zwei Jahren trotz vieler Warnungen ignoriert wurde, dass komplette Märkte oder zahlungskräftige Länder zusammenbrechen können, wird jetzt die Fragestellung ignoriert, ob die Ausfallquoten tatsächlich so hoch sein können, wie es mit den hohen Risikoprämien unterstellt wird[4].

Welche Forderungen stecken in den toxischen Assets und

In den CDOs sind z.B. direkt oder indirekt Wohnungsbaukredite, Finanzierungen gewerblicher Immobilien oder Leveraged Finance-Geschäfte gebündelt, die sich durch unterschiedliche Ausfallrisiken auszeichnen. Darunter sind hochriskante Forderungen, deren Zahlungsstruktur sich dadurch auszeichnet, dass sie niedrig beginnt und in den Folgejahren zum Teil deutlich ansteigt[5].

Die Deutsche Bank hat z.B. in ihrem Q3/2008-Bericht die Subprime-Risikopositionen in CDOs offengelegt[6].

Auch die Commerzbank veröffentlichte mit dem Zwischenbericht zum 3. Quartal Details zu ihren Giftfässern.

Zum 30. September 2008 betrug das Volumen an ABS-Kreditrisiken im Bankbuch auf Basis von Marktwerten 11,6 Mrd Euro (30. Juni 2008: 11,3 Mrd Euro); hinzu kamen 2,2 Mrd Euro im Handelsbuch (30. Juni 2008: 1,9 Mrd Euro), die einer täglichen Mark-to-Market-Bewertung unterliegen. Und auch hier gibt es Informationen, auf welche Underlyings sich diese Assets beziehen:

Natürlich kann hier nur ein knapper Einblick gegeben werden. Mit den Quartalsberichten beider Institute werden noch wesentlich mehr Informationen zur Verfügung gestellt. Eine Frage lassen aber beide Institute unbeantwortet, nämlich die Beurteilung der Qualität der Underlyings, also der originären Forderungen, die in den toxischen Assets verbrieft werden.

Im zweiten Teil der Reihe wird es um die Frage gehen, wie giftig das Gift tatsächlich ist.

Weitere Beiträge zum Thema im Blick Log

Mini-Bad-Banks für Deutschland: Steinbrück muss der Herde folgen und in Zitronen beißen

Der “Giftmüll” der Finanzkrise: Collateralized Debt Obligation

Agenda für eine neue Finanzmarktarchitektur – Teil 1: Genese der Finanzkrise

Aktuelle Medien- und Blogberichte zur Bad-Bankdebatte

HB: Bund treibt Verstaatlichung von Banken voran

Spon: „Ein großartiges Jahr, um eine Bank zu gründen“

FAZ: Obama will Hausbesitzern und Mittelstand helfen

HB: Berichtssaison: Hund folgt Herrchen

Zeit: Analysten warnen vor weiteren Milliarden-Abschreibungen

FAZ: Glosse Ab in die Schmuddelecke

HB: LBBW kämpft mit steigender Risikovorsorge

FAZ: Bad Things Ab in die Schmuddelecke

HB: Dax-Ausblick: „Bad Bank“ schürt Hoffnungen

NYT: Good Bank, Bad Bank; Good Plan, Better Plan

FAZ: Die Entdeckung der kleinen Bad Banks

HB: Merkel erteilt „Bad Bank“ endgültig Absage

NZZ: «Wir stehen an einem Wendepunkt der Geschichte»

Time: Why Your Bank Is Broke

Time: Building A $1 Trillion „Bad Bank“

Big Pictures: Week Ahead: Bad Bank Watch

NuB: Dümmste Idee der deutschen Politik seit 1949

Anmerkungen

[1] Siehe Eintrag „Collateralized debt obligation“ in der englischen Wikipedia für verschiedene Typen.

[2] Dabei habe ich an einem einfachen Beispiel herausgearbeitet, dass diese Wertverluste vor allem der Marktbewertung dieser Instrumente geschuldet sind. Diese Marktbewertung ist deswegen niedrig, weil diese Assets mit hohen Risikoprämien kalkuliert werden. Diese Risikoprämien wiederum sind deswegen hoch, weil die allgemeine Unsicherheit an den Märkten sehr hoch ist und vor allem das Vertrauen der Banken untereinander sehr stark gestört ist.

[3] Auch die Deutsche Bank schreibt in ihrem Q3-Bericht, dass sie ihre Bewertung zunächst auf verfügbare Markttransaktionen abstellt.

[4] Erstaunlicherweise leisten die Banken selbst keinen Beitrag zur Klarstellung. Mit Verweis auf die Finanzmarktkrise sprechen sie einzig davon, dass ihre Kreditderivateportfolio die Gewinn- und Verlustrechnungen mit hohen Abschreibungen belaste.

[5] Gemeint sind hier die Adjustable-rate mortgage (ARM) oder die Option ARM. Leider sind die Konstrukte in der Praxis wesentlich komplizierter. So enthält z.B. ein CDO der Deutschen Bank selbst wiederum CDOs zur Absicherung. Siehe Seite A1 dieses Verkaufsprospekts für Gemstone CDO VI.

[6] Sie schreibt zu der Tabelle: „Die in der obigen Tabelle aufgeführten Risikopositionen zum 30. September 2008 enthalten keine Vermögenswerte, die durch die Anwendung der Änderungen zu IAS 39, „Reclassification of Financial Assets“, mit Wirkung zum 1. Juli 2008 aus den Handelsaktiva in die Forderungen aus dem Kreditgeschäft umklassifiziert wurden. Dadurch wurde der Umfang der Positionen, deren Fair-Value-Änderungen in der Gewinn- und Verlustrechnung zu berücksichtigen sind, zum 30. September 2008 um 79 Mio € reduziert.“

Comments on this entry are closed.